Что такое, как работают и зачем нужны оффшоры. Что такое оффшор и чем он полезен для бизнеса Что означает офшор

Как правило, все, что знает об оффшорах среднестатистический гражданин России - это то, что олигархи при помощи этого инструмента скрывают деньги от налоговиков. Это не совсем верно. Тот, кто не связан с финансовой сферой, но на ком строится и держится вся экономика страны, обязан знать, что в действительности означает этот термин, и так ли все противозаконно, что связано с ним. Данная статья поможет непросвещённым, но незаменимым единицам общества, поддерживающим экономику страны, разобраться в вопросах добра и зла оффшорного мира.

Оффшоры за границей

Оффшоры - это определенные заграничные страны или их штаты с выгодными условиями ведения предпринимательской деятельности для иностранных лиц по отношению к той стране. Если проще, то это государства, где можно открыть компанию или вести бизнес, не уплачивая за это налоги и сборы. Еще один плюс оффшорных зон - это то, что помимо щадящего налогового режима в них можно тайно вести отчетность и скрыть реального владельца фирмы. Большинство из этих «безналоговых стран» не раскрывает информацию о финансовых сделках. Именно это и привлекает мошенников: проворачивать нелегальные схемы по уводу средств, запутывать следы «криминального капитала», уклоняться от налогов со сделок купли-продажи. По статистике часть налогов, что получало государство, где располагалось предприятие до передачи прав, оседает в кармане хозяина бизнеса. Аналитики считают, что именно оффшорные зоны повлияли на возникновение мирового финансового кризиса, так как на сегодня в оффшорных структурах, без учета ценной недвижимости и акций скрывается треть от общего состояния миллионеров в мире, это где-то 11,5 трлн долл., то есть одна десятая от всех денег на Земле.

История появления и развитие оффшорных зон

Первое упоминание об оффшорах (от англ. offshore - «вне берега», «вне границ») было замечено в середине прошлого века на территории США, несмотря на то, что своим появлением оффшорные схемы обязаны грекам. Из истории Афин известно, что хитрые финикийцы огибали город с высокими налогами и перевозили свой товар на другие острова, где ничего не знали о пошлине. А вот уже в Америке в 1950 году случился крупный скандал, связанный с налоговыми махинациями. Одна из фирм, чтобы избежать налоговых выплат зарегистрировала свою деятельность в другой стране с меньшим налогообложением.

Где зародился оффшор?

В России первой офшорной компанией стало швейцарское предприятие в 90-х годах. В это же время новинка и начала набирать популярность. Складывалось впечатление, что высокоразвитые государства попросту не могут повлиять на развитие оффшоров. А объясняется такая бесконтрольность тем, что самые влиятельные люди мира начали активно пользоваться подобными услугами для увеличения своих капиталов. А малоразвитые, обладающие преимущественно аграрной экономикой, страны нашли в этом свою выгоду и решили стать так называемым налоговым раем для бизнесменов. С того момента продажа налоговых льгот стала для небольших государств с низкой численностью населения основным источником дохода.

Теперь небольшие финансовые центры навариваются не за сет отчислений, а за счет взносов с регистраций компаний. И этого вполне хватает, чтобы обеспечить высокий уровень проживания в своей стране. За счет нерезидентов, переводящих свои доходы и фирмы, гражданам оффшорных зон создают новые рабочие места. В целом в оффшорную зону входит 27 территорий мира. Самые распространенные из них – это страны Латинской Америки и Азии. Именно в них преобладает благоприятный инвестиционный климат, и работают высококвалифицированные профессионалы в сфере вложений. В наши дни в мире насчитывается до 70 финансовых оффшорных центров. Кроме того, еще около 100 государств согласились бы стать таковыми.

Многие государства против оффшорных зон

Правительства развитых государств, как бы им ни хотелось запретить гражданам пользоваться услугами оффшорных зон, пытаются ограждать эту среду только систематически, что вовсе безуспешно. Попытки ввести ограничения безрезультатны, потому что за время своего существования оффшорные центры возвели полноценную законодательную базу, способную защитить права своих клиентов. Кроме того, усугубило ситуацию и появление глобальной паутины. Интернет дает возможность дистанционно управлять и вести бизнес, чем и пользуются жители высокоразвитых государств.

Вы узнаете что такое офшор, какие существуют схемы работы с оффшорами, а также где и как можно зарегистрировать офшорную компанию

Добрый день, дорогие читатели! С вами Дмитрий Шапошников.

Сегодня мы поговорим о таком понятии как «оффшор».

Всё что известно среднему россиянину об оффшорах - так это то, что олигархи прячут там свои деньги от налогов. Но так ли это на самом деле?

Кому и в каких случаях сегодня выгодно иметь дело с офшорами и как выбрать подходящий?

Давайте разберемся в этой теме более подробно, ведь не исключено, что и нам с вами эти знания могут пригодиться в будущем.

1. Что такое оффшор – определение и история возникновения

Дословный перевод с английского термина «off shore» звучит как «вне границы» или «вне берегов».

Простыми словами дам определение этому понятию.

Оффшор – это компания, которая не ведет коммерческую деятельность на территории страны, где она зарегистрирована.

Оффшорные зоны – государства, которые создают для бизнес-структур и представителей частного капитала льготный режим налогообложения вплоть до полного освобождения от налогов.

Коммерческие учреждения других стран получают льготные условия для транзакций в иностранной для данного государства валюте. Другими словами, не хочешь платить налоги, иди в оффшор.

Данным термином именуются также международные организации, действующие в зонах, освобожденных от налогов.

В мировой экономике это устойчивая и распространенная практика, предоставляющая коммерсантам определенную экономическую свободу и создающая своеобразное пространство для маневра.

Понятие «открыть оффшор » означает – перенести финансовые активы, бизнес или его часть на зарубежную территорию.

Правильное написание термина – «оффшор» с двумя «ф», хотя иногда даже в научной литературе встречается другой вариант – «офшор» с одной буквой.

У данного явления глубокие исторические корни. Ещё в античное время торговцы часто организовывали продажи за границами городов, в которых были слишком неумеренные налоговые пошлины.

В средние века европейские купцы продавали шерсть исключительно во Фландрии, а не в густонаселенной Англии, где государственные сборы сводили прибыли к нулю.

В новой истории примеров оффшорного бизнеса становится всё больше: например, первые североамериканские коммерсанты предпочитали совершать сделки в странах латинской Америки, дабы не попасть под фискальную зависимость от Английской короны.

Впервые в юридической практике понятие «оффшора» в его современном смысле было употреблено на одном из судебных заседаний в Британии. Второе рождение термина пришлось на вторую половину 20 века. В одной из газет этим словом окрестили деятельность успешной коммерческой компании, которая перенесла свои активы за пределы страны.

Российские коммерческие структуры получили доступ к зарубежным территориям со сниженными налогами в 1991 году после краха СССР. В этот период в РФ появился первый представитель оффшорного бизнеса в лице одной швейцарской фирмы, ныне почти забытой.

Регистрация оффшоров стала чрезвычайно популярной среди отечественных предпринимателей – крупные и мелкие фирмы, иногда с сомнительным статусом, получали легальную возможность уйти от налогов.

Сегодня оффшорные схемы бизнеса продолжают пользоваться определенной популярностью, хотя отношение государства к такой деятельности ужесточилось. Однако в некоторых ситуациях вывод активов на зарубежные счета является единственным методом сохранить бизнес.

Пример

После изменений в российском законодательстве касательно организации букмекерских контор и игровых заведений в 2014 году большинство компаний такого рода юридически переместили свою деятельность на иностранные территории.

Конторы продолжают принимать ставки от российских игроков, но официальные адреса их регистрации – Нидерландские, Антильские острова, Кипр, Белиз и прочие экзотические страны с лояльным налоговым законодательством.

2. Преимущества и недостатки открытия оффшорной компании

Главное преимущество вывода бизнеса в зоны оффшоров состоит в следующем: компания получает возможность многократно увеличить чистую прибыль от своей деятельности путём легального снижения налогов . Это основной ответ на вопрос, зачем нужен оффшор.

Ясно, что преимуществ у данного вида развития бизнеса больше, чем недостатков, иначе счета и бизнес в оффшорах не пользовались бы такой стабильной и повсеместной популярностью.

Плюсы оффшоров (+)

Ниже я приведу вам несколько достоинств оффшорного бизнеса :

- Низкие или равные нулю налоги. Часто законы большинства стран таковы, что на родной территории не дают нормально развиваться и приносить стабильную прибыль компаниям.

- Возможность расширить географию бизнеса. Работа на иностранном рынке способствует ускорению темпов роста фирмы.

- Накопление капитала за рубежом. Возможность иметь денежные счета на зарубежной территории и пользоваться финансами именно тогда, когда это нужно.

- Управление бизнесом через доверенное лицо. Для работы в оффшорах и управление бизнесом владельцу компании не обязательно находиться за рубежом – все юридические и финансовые операции можно возложить на доверенное лицо.

- Снижение юридических рисков. Компания в оффшоре – полноправный субъект интернационального рынка, подчинённый, в первую очередь, юрисдикции той страны, в которой фирма зарегистрирована.

- Быстрая регистрация предприятия. Регистрация компаний в оффшорах происходит в ускоренном темпе. Всё устроено таким образом, чтобы на сбор нужных документов уходило минимум времени.

- Гибкий выбор формы ведения бизнеса. Владелец компании при создании оффшора сам выбирает выгодную для себя форму коммерческой деятельности из предложенного списка.

- Простота открытия и льготное функционирование. Затраты фирмы на открытие оффшора минимальные – кроме того, в некоторых странах требований по аудиту не предъявляется.

- Защищенность информации об оффшорной компании. Никто не имеет права на получение информации о компании в оффшорной зоне, за исключением ситуаций, когда такое право предоставлено решением суда.

Хранить деньги в оффшорах – это безопасно, выгодно и вполне законно, однако, способ имеет и свои недостатки. Если вы не знаете , вам точно стоит рассмотреть способ их вывода за рубеж.

Минусы работы с оффшорами (-)

По мимо достоинств бизнеса по оффшору существуют также и недостатки.

Вот несколько из них :

- Повышенное внимание к офшорам со стороны международного права. Интернациональные правовые структуры уделяют компаниям, работающим по таким схемам пристальное внимание.

- Есть свои риски. При выборе территории следует соблюдать предельную осторожность: существует определенный риск полностью потерять бизнес.

- Негативный имидж. Многие крупные корпорации отказываются работать с предприятиями, ведущими свои дела с привлечением оффшоров.

- Затруднение с привлечением кредитных средств. Компании, имеющие зарубежные счета, часто не имеют возможности получать крупные кредиты.

Значительную часть минусов можно нейтрализовать, если сотрудничать с солидными профессиональными фирмами, занимающимися регистрацией оффшорных предприятий. Помогает также знание законов и международный юридический опыт.

3. Схемы использования оффшоров – ТОП-10 наиболее популярных схем

Переходим к главному вопросу – как вывести деньги в оффшор? Предварительно, конечно, следует определить целесообразность такого решения.

Если вы действительно считаете, что регистрация за рубежом в оффшорной зоне – единственный вариант развития компании, то действуйте. Если есть сомнения, то поищите другие способы увеличения доходов.

Отдельный вид процедуры – ликвидация компаний через оффшор: данное мероприятие применяют при наличии крупных долгов и необходимости быстро и без особых хлопот осуществить ликвидацию юридического лица.

Если у вас открыта компания, например в форме общества с ограниченной ответственностью, то ее можно ликвидировать обычным способом - мы уже писали . Эту же процедуру можно осуществить и через оффшор.

10 популярных схем использования оффшоров

Стоит сказать, что массовый интерес к оффшорам в последние годы несколько утих, что связано с общемировым ужесточением валютного контроля и глобальным курсом на прозрачность движения капитала. Однако оффшоры по-прежнему остаются самым простым и надёжным способом вывести денежные активы за рубеж.

Схема 1. Использование оффшорных компаний для организации экспортно-импортных отношений. Официально компания уходит с родной территории, но фактически продолжает присутствовать на рынке, занимаясь ввозом и вывозом продукции.

На данный момент такая схема – лидер среди всех остальных. Но есть нюанс: борьба с трансфертной ценовой политикой на законодательном уровне может значительно подорвать выгоду экспортно-импортного варианта.

Схема 2. Создание холдинговой компании, созданной для операций с производственными, денежными и прочими активами. Данная схема удачно комбинирует конфиденциальность и налоговые послабления.

Схема 3. Оффшорная компания как титульный собственник недвижимости – эффективный инструмент, дающий возможность конфиденциального владения в сочетании с налоговыми льготами.

Схема 4. Инвестиции в собственный бизнес с применением отдельных оффшорных инструментов. Вариант обеспечивает возможность финансирования своей компании без лишних налоговых сборов с инвестируемых сумм.

Схема 5. Оффшор как инструмент на рынке акций и других ценных активов – любимая схема биржевых игроков и частных инвесторов, желающих минимизировать налоговые отчисления.

Схема 6. Оффшор через всемирную сеть. Определить местонахождение такого объекта крайне затруднительно; так же трудно подвергать его обложению налогами. Наиболее перспективная на сегодня схема.

Схема 7. Фонды на оффшорных территориях: любимая схема для выходящих на «заслуженный отдых» крупных коммерсантов. Хороший способ защиты от последствий бурной молодости в виде претендентов на наследство и имущество.

Схема 8. Организация страховой фирмы, финансовой компании или банка. Мировая финансовая система не могла оставить возможности налогового планирования без внимания – компании с крупными денежными активами особенно заинтересованы в фискальных послаблениях.

Схема 9. Оформление оффшорной компании владельцем яхты или судна. Отличный вариант налоговой оптимизации как личных прибылей, так и доходов от коммерческой деятельности. Судно под определенным флагом обеспечивает множество финансовых, а иногда и политических преимуществ.

Схема 10. Оффшорный компания как собственник авторской или интеллектуальной собственности.

Все варианты используются в зависимости от конкретных обстоятельств, целей и возможностей заинтересованного лица.

Если вы собираетесь организовать оффшор и использовать описанные схемы, то вам необходимо ознакомиться с офертой. Ниже несколько слов об этом понятии.

Оферта – предложение от компании, заинтересованной в организации оффшора с зарубежной стороны.

Такое предложение тоже бывает разнообразным по содержанию и форме.

Если вы не можете или не хотите самостоятельно открывать такую компанию, тогда можете приобрести готовые оффшоры в фирмах. Сейчас в Интернете много предложений от компаний, которые оказывают такие услуги.

4. Главные оффшорные зоны мира

География оффшорных зон весьма разнообразна, но самые популярные из них можно объединить в следующие регионы:

- карибский бассейн;

- островные государства европейской зоны – Джерси, Мэн и другие;

- Кипр и Гибралтар;

- Швейцария и Люксембург;

- страны Азии.

Каждый регион имеет свои преимущества и особенности.

Ниже кратко рассмотрим преимущества и недостатки организации компании в каждой из зон.

Например, в странах Карибского бассейна полностью отсутствует необходимость в отчетности и проведении аудита, а сами предприниматели могут рассчитывать на полную конфиденциальность.

Кипр и Гибралтар характеризуются обязательной налоговой ставкой и настаивают на аудиторской проверке компаний. Это одновременно повышает престиж оффшорных предприятий в данных регионах, но увеличивает затраты на их организацию.

В Швейцарии и Люксембурге тоже есть налог на оффшоры, но при определенных обстоятельствах его можно не платить. Организация компаний в азиатских странах предполагает обязательную регистрацию и определенный налоговый процент (как правило, низкий).

Более наглядное представление об условиях оффшоров в разных странах показывает таблица:

№ Страна Стоимость регистрации, дол. США Налог на прибыль, % Особенности 1 Кипр 2 500 12,5 Обязательный аудит 2 Шотландия 2 200 20 Обязательные проверки 3 Канада 2 600 4,5 Отчетность не требуется 4 Гонконг 2 500 16 Требуется финансовый отчет 5 Британские Виргинские острова (BVI) 1 900 Нет Аудит и отчеты не требуются 6 Люксембург 23 200 29 Обязательная отчетность 7 ОАЭ 18 900 Нет Отчетность не требуется 8 Швейцария 18 900 12 Обязательная отчетность 9 Каймановы острова 7 500 Нет Отчетность не требуется 10 Мальта 5 000 5 Обязательный аудит Выбирать только вам, в какой зоне регистрировать свою оффшорную компанию. Как видно из таблицы, идеальных вариантов нет, каждый имеет свои преимущества и недостатки.

5. Подводные камни в работе с оффшорами

Про отрицательные стороны оффшорного бизнеса частично уже было сказано выше – пристальное внимание со стороны международных организаций, ограничение в кредитных вопросах.

Сами оффшорные зоны не скрывают своей деятельности – это официальные центры интернациональной коммерции.

Однако все территории подобного рода делятся на две группы:

- Полностью закрытые для контроля извне.

- Зоны с минимальными льготами.

Отсутствие единого перечня оффшорных территорий указывает о неоднозначном отношении к данному явлению субъектов мирового сообщества.

В каждой стране – свой «черный список» таких зон, цель которого – повысить контроль движения валюты и заставить банки-партнеры оффшорных компаний создавать дополнительные резервы под перемещаемые финансы.

Наличие налоговых оазисов на планете не радует государственные органы стран, из которых выводятся финансовые активы. Под давлением «сильных мира сего» постепенно нивелируются налоговые послабления в странах Европы. Уже не так привлекательны для выведения активов Лихтенштейн, Люксембург и Швейцария.

6. FAQ - ответы на часто задаваемые вопросы по оффшорам

Эти вопросы наиболее популярны у начинающих предпринимателей и действующих руководителей компаний. Здесь я дам ответ на самые популярные из них.

Вопрос 1. Как открыть оффшорную компанию?

Большинство российских компаний, желающих открыть оффшоры, обращаются к посредникам. Такой вариант экономит время и позволяет заключить договор с учетом всех юридических тонкостей. Понятно, что данная услуга не бесплатная.

Если же заинтересованное лицо решает осуществить процедуру самостоятельно, то каждая юрисдикция предоставляет желающим полный список необходимых документов и условий оферты.

Вопрос 2. Где купить готовый оффшор?

Купить готовый оффшор можно в компании, которая занимается реализацией данного «товара». В мире таких организаций десятки: в частности, можно найти подходящий вариант на сайте Worldwide Incorporation Services . Данный ресурс предоставляет быстрый выбор практически всех наиболее актуальных современных юрисдикций.

Вопрос 3. Что такое деофшоризация?

Деофшоризация – снижение влияния фактора оффшор в российском бизнесе.

В юридической терминологии определение оффшора стало использоваться в 50-х годах XX века в США с момента публикации статьи об одной известной в то время компании, которая переместила свой главный офис в другую страну и тем самым избежала повышенного внимания со стороны правительства США.

В статье мы расскажем о том, что это такое и о принципах работы с ним.

Основные термины и определения

Дословно термин оффшор переводится с английского как «вне берега», то есть вне данной страны, поэтому он носит экономико-географический характер.

Оффшорной зоной называют государство или его часть — область, штат, на территории которого действуют особые условия для регистрации и ведения бизнеса нерезидентами, то есть гражданами других стран.

Возникновение данных зон обусловлено различными подходами в налоговой политике государств, отсутствием унифицированных международных законов. Оффшорной зоной для ведения хозяйственной деятельности нерезидента по сути может быть любое государство, чья налоговая политика выгодно отличается от политики родной страны.

Как экономическое явление такие схемы появились еще в Древнем Риме, когда торговцы, пытаясь снизить свои налоговые расходы, обходили или объезжали территории с высокими пошлинами, ведя торговлю на соседних островах.

Как экономическое явление такие схемы появились еще в Древнем Риме, когда торговцы, пытаясь снизить свои налоговые расходы, обходили или объезжали территории с высокими пошлинами, ведя торговлю на соседних островах.

Сегодня оффшорной компанией считается та, которая не ведет свою хозяйственную деятельность в стране фактической регистрации, и ее собственник является нерезидентом , то есть гражданином другого государства. Например, американец, зарегистрировавший свое предприятие на Кипре, но ведущий основную деятельность в США, становится владельцем оффшора.

Оффшорный бизнес включает в себя компании, которые занимаются разнообразной деятельностью - торговой, финансовой, строительной, производственной. Можно выделить основные характеристики, которые отнесут предприятие к данной категории:

- нерезидентность владельца по отношению к стране регистрации;

- коммерческая деятельность ведется за пределами страны регистрации;

- упрощенная процедура регистрации;

- конфиденциальность и анонимность по отношению к владельцу компании;

- отсутствие или значительное упрощение валютного и финансового контроля деятельности, бухгалтерского учета и аудита;

- низкое налогообложение или замена его на единый фиксированный сбор.

Оффшорные зоны

Оффшорные зоны или, как их более правильно называть, юрисдикции - это государство или территория, на которой действуют налоговые льготы для нерезидентов и упрощена регистрация юридического лица . Условно их разделяют на три категории:

- островные территории - как правило, небольшие острова в Карибском море, Индийском и Тихом океанах;

- европейские государства;

- административно-территориальные образования в США, Малайзии и некоторых других странах. Некоторые специалисты относят сюда российские территории - Калмыкию и Алтайский край.

Возникновение оффшорных зон было исторически и географически обусловлено. В 1970-х годах островные колонии Великобритании обрели независимость и стали самостоятельными государствами. Но одновременно они столкнулись с проблемой недостаточного финансирования бюджета.

Поскольку все эти государства островные и часто имеют небольшую территорию, их экономика и промышленность слабо развиты, добыча природных ископаемых очень ограничена. Будучи колонией, они получали субсидированную помощь. Лишившись ее, правительства должны были думать об альтернативных источниках наполнения государственной казны, приемлемым решением и стала регистрация компаний в оффшоре.

Многие европейские страны также имеют подобные проблемы финансирования бюджета и в целях привлечения иностранного капитала упрощают систему налогообложения и регистрации предприятий.

К ним относят Швейцарию, Австрию, Лихтенштейн . Компании, зарегистрированные в этих государствах, имеют положительную репутацию и высокий уровень доверия клиентов. Однако в этих странах действуют более жесткие в сравнении с островными налоговые системы, обязательный бухгалтерский учет и аудит.

К островным зонам относят Сейшелы, Багамы, Виргинские острова, Бермуды, Каймановы острова, Кипр, Панаму, Тринидад и Тобаго, Доминикану и другие. Особенностью островных зон является полное отсутствие налога на прибыль и дивиденды, дешевая и простая процедура регистрации, полная конфиденциальность владельцев, но вместе с тем и сомнительная репутация компании.

Регистрация фирмы в оффшоре

Как уже отмечалось выше, открытие фирм в свободных экономических зонах очень простое, для этого даже не обязательно пребывание в данной стране. Сейчас этими вопросами заминаются специализированные фирмы, которые проводят анализ таких зон, составляют сравнительную характеристику для упрощения выбора страны, занимаются юридическими и финансовыми вопросами — в итоге клиент получает готовое предприятие всего за неделю. В таких фирмах можно приобрести уже существующее оффшорное предприятие с историей и «стажем» работы.

Экономные владельцы могут также без труда зарегистрировать компанию самостоятельно, для этого необходимо:

- Во-первых, провести анализ стран и определить наиболее выгодные налоговые условия для своего рода деятельности.

- Во-вторых, организовать секретарское бюро, которое будет выполнять представительскую роль, и арендовать для него помещение, тем самым получив юридический адрес предприятия. Если собственник желает совсем остаться в тени, он может в качестве акционеров компании привлечь местных жителей, которые охотно соглашаются за небольшую плату.

- В-третьих, необходимо уплатить государственную регистрационную пошлину, размер которой на островных зонах варьируется от 50 до 800 долларов США, а в европейских странах может достигать нескольких тысяч.

Готовую компанию можно приобрести за 300 долларов США, но ценовой максимум может превышать и 10 000 долларов. Регистрационный сбор нужно уплачивать ежегодно, помимо этого в некоторых странах применяется система единого фиксированного налога. Поэтому содержать оффшорную фирму предпринимателю среднего звена нет никакой экономической выгоды.

Готовую компанию можно приобрести за 300 долларов США, но ценовой максимум может превышать и 10 000 долларов. Регистрационный сбор нужно уплачивать ежегодно, помимо этого в некоторых странах применяется система единого фиксированного налога. Поэтому содержать оффшорную фирму предпринимателю среднего звена нет никакой экономической выгоды.

Существуют также определенные ограничения на деятельность, среди которых можно выделить запрет на ведение хозяйственной деятельности внутри страны регистрации. Это обеспечивает некоторую финансовую стабильность государству и исключает риск экономического поглощения международными компаниями.

Преимущества и недостатки работы в оффшоре

Оффшорные компании создаются для достижения определенных целей:

- минимизация суммы налогов и сборов;

- сокрытие финансовой сделки;

- сокрытие владельцев компании;

- выведение из страны «криминального» капитала;

- сокрытие реальных доходов владельца;

- отсутствие валютного и финансового контроля.

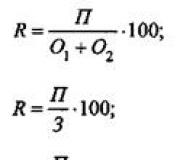

Схема минимизации суммы уплачиваемых налогов проста - предположим, что в стране Х величина налога на прибыль равна 20%. Предприятие в стране Х, осуществляя торговую деятельность, получает 1 миллион долларов США чистой прибыли, из которых уплачивает 200 тысяч долларов в государственную казну.

Это же предприятие может осуществить продажу товаров оффшорной компании по более низкой цене, получив прибыль 200 тысяч долларов, а оффшор, перепродав эту же продукцию, получает оставшуюся часть прибыли - 800 тысяч долларов. Налог на прибыль в стране Х уплачивается в размере 40 тысяч долларов, в оффшорных зонах он равен нулю. Итог - у предприятия экономия 160 тысяч долларов, которые оно может получить в виде кредита от зарубежной компании.

Такие же схемы применяются для уклонения от уплаты налога на добавленную стоимость, подоходного налога с физических лиц, различных пошлин и акцизов.

Страховую схему можно рассмотреть на реальном примере всем известной транснациональной корпорации «Phillips». На Бермудских островах была зарегистрирована страховая компания “Kingstone Captive Insurence”, основным направлением деятельности которой стало страхование операций «Phillips».

Производитель всем известной техники перечислял данной компании большую часть своей прибыли в качестве страхового платежа, снижая тем самым свои налоги, а “Kingstone Captive Insurence” ежегодно кредитовала «Phillips» на эту же сумму. Достоверно известно, что по этой схеме «Phillips» сэкономила более 18 миллионов долларов США.

Производитель всем известной техники перечислял данной компании большую часть своей прибыли в качестве страхового платежа, снижая тем самым свои налоги, а “Kingstone Captive Insurence” ежегодно кредитовала «Phillips» на эту же сумму. Достоверно известно, что по этой схеме «Phillips» сэкономила более 18 миллионов долларов США.

Большим преимуществом оффшоров выступает секретность сделок и конфиденциальность информации о владельцах . Во многих странах государственным деятелям запрещено заниматься предпринимательской деятельностью во избежание лоббирования сомнительных и невыгодных стране законодательных проектов.

Регистрируя компанию на Сейшельских островах, депутат или чиновник получает гарантии полной анонимности и может спокойно продвигать свою коммерческую деятельность, при этом уклоняться от налогов и от декларирования своих доходов как физическое лицо.

По примерным подсчетам экспертов более 12 триллионов долларов хранится на счетах оффшорных банков, это примерно одна треть общего состояния всех миллионеров в мире.

Отсутствие валютного контроля позволяет выгодно проводить сделки на рынке ценных бумаг и валютных биржах, примерно 80% таких сделок проводится в оффшорных зонах. Отсутствие бухгалтерского учета и обязательных аудиторских проверок приводит к полной дезинформации о характере деятельности компании и готовит благоприятную почву для проведения криминальных операций и сделок. Недостатки ведения бизнеса в оффшорных зонах для компаний сводятся к ограничению такой деятельности со стороны государства.

Влияние на оншоры

Деятельность оффшоров негативно сказывается на оншорных государствах. Оншор - это компания, которая зарегистрирована на той территории, где сосредоточена основная часть ее деятельности

. Здесь ведется открытая бухгалтерия по полноналоговой схеме. Это прямая противоположность оффшора. Такие государства страдают в основном от недополучения налогов и, соответственно, недоформирования бюджета.

Деятельность оффшоров негативно сказывается на оншорных государствах. Оншор - это компания, которая зарегистрирована на той территории, где сосредоточена основная часть ее деятельности

. Здесь ведется открытая бухгалтерия по полноналоговой схеме. Это прямая противоположность оффшора. Такие государства страдают в основном от недополучения налогов и, соответственно, недоформирования бюджета.

Многие эксперты склонны утверждать, что мировой экономический кризис возник именно из-за распространения деятельности оффшорных компаний. Примерно 90% российского крупного бизнеса переведено в свободные экономические зоны.

С возрастанием финансовой нестабильности в США и дефицита национального бюджета правительство приняло антикризисные меры, которые привели к росту налогов. Крупные компании, отреагировав на эти меры, перевели свой бизнес в оффшорные зоны, в основном на Британские Виргинские острова, где зарегистрировано более 800 тысяч предприятий.

Законность работы в оффшоре

С точки зрения деятельности компании в пределах оффшорной зоны можно сказать о законности ее экономических и финансовых операций. Но с точки зрения государства, из которого ушел данный бизнес, наблюдается полная противоположность.

Как было описано выше, государство теряет огромные суммы неуплаченных налогов, кроме того, наблюдается существенный отток капитала и реальных инвестиций в другие страны, что не поддерживает и не развивает национальную экономику.

Множество оффшорных компаний ведут незаконную деятельность по финансированию терроризма, благодаря тому, что в свободных юрисдикциях нет финансового контроля сделок и нет механизма открытых договорных отношений, вся деятельность находится в полной секретности.

С этой точки зрения оффшоры представляют большую угрозу всему обществу, поэтому созданы специальные организации, которые разрабатывают меры по предотвращению развития такого бизнеса:

- Одной из таких всемирных организация является FATF . Ее рекомендации по предупреждению финансирования терроризма и отмывания нелегальных доходов приняты правительствами большинства стран.

- ОЭСР – организация экономического развития и сотрудничества — также ведет списки стран и территорий с упрощенной налоговой системой и непрозрачными финансовыми и экономическими законами.

Государства, поддерживающие рекомендации данных организаций, более пристально следят за фирмами, которые сотрудничают в своей хозяйственно-экономической деятельности с компаниями из общепризнанных оффшорных зон, ограничивают суммы их сделок, проводят полную идентификацию предприятий и их владельцев, осуществляют контроль за ценообразованием продукции во избежание необоснованного занижения цен.

Сюжет о том, как подобрать оффшор

На видео — процесс выбора экономической зоны для ведения бизнеса:

Для многих оффшоры стали синонимом воровства, отмывания денег и нечестной политики. Полагают, что это одна из причин возникновения мирового кризиса, тем более, что в этих структурах хранится третья часть того состояния, которым владеют миллионеры. Для такого серьезного обвинения нужны веские аргументы.

История вопроса

Для начала, что такое оффшор простым языком? В переводе с английского это слово означает «вдали от берега» или «вне берега». Этот перевод дает хорошее представление о процессе, потому что зоны оффшора расположены в большинстве своем в теплых дальних краях, например, на Бермудских островах, на Кипре. Основным источником существования этих стран является доход, который платят предприниматели при регистрации бизнеса и ежегодный фиксированный взнос.

Первое упоминание об оффшорах датируется серединой прошлого века. Скандал был связан с одной из американских фирм, которая для того, чтобы избежать крупных налогов, зарегистрировала свою деятельность в одной из стран, отличающихся благоприятным налоговым климатом.

Само применение оффшорных схем известно давно, из истории древних Афин. Еще греки и финикийцы благодаря своей хитрости огибали этот город с его двухпроцентным налогом на экспорт и импорт и направлялись с товаром на острова, в которых не была предусмотрена пошлина.

Оффшорная зона

Теперь о том, что такое оффшорная зона. Она включает в себя территорию, в которой иностранный бизнес имеет льготы по налогу. В качестве оффшорной зоны может выступать государство или некоторые части государства. Простыми словами, оффшором можно считать то государство, которое ввело льготный режим налогообложения и позволяет на своей территории вести деятельность нерезидентам своей страны. При этом есть возможность согласно закону сохранять тайну, кто на самом деле является учредителем, а кто владельцем.

Оффшорные зоны скрывают финансовую информацию о тех банковских операциях, которые осуществляет клиент. Как правило, все финансовые операции выполняются наемными директорами, и нет возможности получить информацию о настоящем владельце.

Простыми словами: нерезидентом считается юридическое или физическое лицо, которое при постоянном проживании в одном государстве свою деятельность осуществляет в другом.

Резидентом считают юридическое или физическое лицо, которое постоянно проживает или зарегистрировано в стране, соблюдает его законы. На видео подробно показан процесс организации предприятия в оффшорной зоне.

Кому выгодны оффшоры

Что такое важное получает бизнесмен, что предпочитает оформлять свое предприятие на территории оффшора:

- Оформление документации может занимать от нескольких часов, если вопросами занимаются специальные фирмы, до недели при самостоятельном решении вопросов. Список необходимых документов состоит из нескольких строк.

- Как правило, вся налоговая нагрузка составляет небольшую сумму, в зависимости от страны регистрации, но не превышает тысячи долларов.

- От ведения такого бизнеса оффшорная зона получает весомые доходы со взносов и поэтому имеет развитую инфраструктуру по предоставлению услуг юридического характера касательно создания новой фирмы или покупки готовой. Так что открытие фирмы в оффшорной зоне отличается быстротой и простотой по сравнению с другими странами, например, России. Для оформления документов нет необходимости даже приезжать в оффшоры.

Если описывать ситуацию простыми словами, то, покупая готовое предприятие или регистрируя собственную организацию в государстве с низкими налогами, предприниматель получает возможность при максимальной прибыли от своего бизнеса платить минимальные налоги. Такая схема работы позволяет получить выгоды в торговых делах, сохранять активы. Эти причины делают оффшорные зоны привлекательными для предпринимателей. Образование оффшорных зон выгодно не только предпринимателям, но и странам, позволяющим открывать оффшоры. Такая политика привлекает в страну деньги и решает проблему трудоустройства местного населения.

Откуда берется прибыль

Механизм получения выгоды можно объяснить своими словами. Владелец бизнеса регистрирует две компании: одну в оффшорной зоне, другую – у себя на родине. Обе фирмы ведут свою деятельность на родине бизнесмена. Все услуги, в том числе и как посредника, выполняет фирма, зарегистрированная в оффшорной зоне, она же является собственником имущества. Оплачивает налоги только фирма, местом регистрации которой является родная страна. Но они будут небольшими, так как вся прибыть идет через оффшоры. Схема получения прибыли показана на фото.

Согласно действующему законодательству России, такая политика носит законный характер. Юридически оффшоры ‑ законный способ, который позволяет сохранить капитал.

Есть другое мнение, что в результате бюджет страны – родины бизнесмена недополучает значительную долю прибыли. Такая система ведения бизнеса позволяет криминальному капиталу вести свою деятельность практически секретно на далеких островах.

Панамский скандал

Панама получает огромные суммы от зарегистрированных там компаний. Все доходы, полученные корпорациями, которые не ведут деятельность в Панаме, не подлежат налогообложению. Налоги платят только панамские организации, которые производят операции непосредственно на территории Панамы. Необходимо оплачивать только ежегодную фиксированную пошлину ‑ сбор. В случае неуплаты накладываются штрафные санкции. Те из компаний, деятельность которых не ведется в Панаме, не сдают ежегодные отчеты, не обязаны проводить аудит и заполнять налоговую декларацию.

Панамские оффшоры стали причиной скандала, который разгорелся 3 апреля 2016 года после того, как были опубликованы данные о теневых схемах, полученные журналистами. В расследовании принимали участие около 400 журналистов из сотни изданий. Этот материал был похищен с сервера ведущей юридической фирмы, которая регистрировала оффшоры. В список панамских оффшоров попали десятки лидеров стран, сотни политиков, известных во всем мире.

Оффшоры Панамы объединили в один список сто имен. Помимо политиков и лидеров стран, сюда попали спортсмены, музыканты, деятели культуры. Не ушла от неприятностей со списком оффшоров Панамы даже королевская семья Испании: к панамскому скандалу причастны принцесса Кристина и одна из родственниц короля.

Скандал, в котором всплыли оффшоры Путина, не связан напрямую с российским президентом. Достоянием общественности стали документы, касающиеся его друга, музыканта Сергея Ролдугина ‑ крестного отца дочери Марии. По имеющейся информации, он владелец нескольких панамских оффшорных компаний. В двух других работали его люди. Имя второго друга, попавшего в панамский список оффшоров, ‑ Юрий Ковальчук, который возглавляет банк «Россия». Через этот банк, по мнению журналистов, создавались фирмы С.Ролдугина. Согласно журналистскому расследованию, друзья Владимира Путина вывели из страны в результате махинаций около двух миллиардов долларов.

Появление оффшоров связано с отличием в налоговых условиях разных стран. Это приводит к движению капитала в сторону наименьшего налогового давления. Для тех, кто хорошо разбирается в бизнесе, оффшоры дают возможность получить благоприятные условия для развития предприятия.

Оффшоры - что это? Неужели воровской мешок, куда олигархи выкачивают из страны деньги? В наши дни, казалось, в крестовый поход против них поднята и пресса, и политики всех стран. Однако, несмотря на риторику и действия мировых лидеров, невзирая на откровенно враждебный настрой общественности, оффшоры продолжают процветать, причем круче, чем когда бы то ни было.

Если же быть объективным, то следует признать, что они играют активную роль в мировых финансах, создавая трудности государствам и развивая бизнес.

Определение и понятие

Оффшорные зоны юридически наделены льготным либо даже нулевым налогообложением. В одних из них вообще не раскрывается информация о собственниках, в других раскрывается частично. По первичному замыслу, они нужны для того, чтоб сохранить деньги до того, пока они не перешли конечному бенефициару. Однако впоследствии их функции значительно диверсифицировались.

Основной критерий, согласно которому классифицируются оффшорные зоны, - налоги. Уровень их ставок дифференцируется от нулевого до пониженного по отношению к ставкам, действующим в оншорных государствах:

- Островные и мини-государства: Панама, BVI (Багамские и Виргинские острова), Сайшельские острова, Белиз и другие. Их характеризуют нулевые ставки или же незначительная абонплата за бизнес, тайна бенефициара.

- Низкие налоговые ставки. Развитая банковская инфраструктура. По запросу - раскрытие ограниченной информации по бенефициару.

- По типу Гонконга и Макао. Идеально развита инфраструктура. Налоги ниже, чем в мире, но в разы выше, чем во втором случае. Тайна бенефициара практически отсутствует.

Кто-то, услышав: «Белиз, BVI, Сейшелы…», решит, что чем-то весьма компактным по территории являются оффшоры, что это нечто вроде свободной экономической зоны. Однако такая точка зрения ошибочна. Для такого экономического режима ключевую роль играет продвинутость инвестиционного рынка страны в целом.

Кипр - крупнейший инвестор России

С одной стороны, известно, что с «солнечного острова» в Россию возвращаются в виде капиталовложений российские же деньги. Однако, с другой, абсурдные правила этой игры позволяют бизнесу использовать упомянутый капитал эффективней.

Если быть точным, Кипр по отношению к России юридически не является оффшором, «благодаря» приказу Минфина № 108 от 2009 года, исключившему его из списка соответствующих юрисдикций. Это сделано сообразно международному договору России с Кипром на самых лучших условиях ОЭСР, где Кипр подписал приложение - Протокол об избежании двойного налогообложения.

Кстати, в настоящее время все больше иностранцев также инвестируют Россию через Кипр.

Фактически - оффшоры, но юридически - нет

Кипр - не единственная страна, избегнувшая статуса оффшора. В доказательство вышесказанного, укажем на ряд держав, относящихся к группе «допускающих конкуренцию налогообложения». Это и есть технические оффшоры - страны с очень низким налогообложением по главным трем статьям.

Сюда можно отнести Великобританию, Швейцарию, Нидерланды, Лихтенштейн, Люксембург, Кипр, Гибралтар, Мальту. Судя по невысоким налоговым ставкам и существенным льготам, они есть оффшоры.

Что это все же не так, свидетельствует регулирующая оффшоры нормативная база, наработанная и развиваемая европейскими державами, включающая в себя:

- Договоры об обмене информацией по налогоплательщикам.

- Усиление валютного контроля сообразно Директиве ЕС против отмывания денег террористов.

- Отрицание ведущими странами ЕС налоговой оптимизации.

- Многочисленные двусторонние соглашения государств Европы касательно сотрудничества при выявлении налоговых неплательщиков.

Европейские политики избегают слова «оффшор» по отношению к своей стране, они в этом случае говорят о привлекательном инвестиционном климате.

Выбор оффшора сообразно юридической форме компании

Замысел создания компаний начинается не только с выбора эксклюзивного названия. Основателям следует обоснованно, в соответствии с основной деятельностью, выбрать ее организационную форму. Далее регистрация оффшора производится в стране, максимально благоприятной для деятельности такой организационной формы.

Подобная практика опирается на личный опыт многих бизнесменов, выработавших нижеизложенную рекомендацию:

- Компания типа LTD плюс оффшор - Великобритания;

- Компания типа LLP - Новая Зеландия.

- Компания типа PTC - Панама, Гонконг.

- Компания типа KS - Новая Зеландия.

- Для открытия интернет-казино следует купить лицензию и платить фиксированный налог (Англия, Коста-Рика, Мальта).

- Для открытия инвестиционного фонда подойдут страны с либеральным регулированием инвестиционной деятельности (Кипр, Панама).

- Для владения активами на территории страны без извлечения пассивных доходов, дивидендов, роялти, процентов подойдут юрисдикции Швейцарии и Дании.

Кратко о функциях оффшоров

Недостаточно полным будет расхожее толкование о том, что оффшоры используются для реализации политики минимакс (минимизации издержек для максимизации прибыли) компаниями-нерезидентами, использующими преимущества низконалоговой или безналоговой юрисдикции.

Ведь оффшорные зоны используются и для структурирования внешнеторговой деятельности компаний, и для управления капиталом. Рассмотрим подробней их функции.

Налоговая оптимизация

Безналоговые юрисдикции вполне легальны. По сути, это страны такие же, как и остальные. К примеру, Сейшелы ничем не отличаются от Мадагаскара или же Шри-Ланки. Законодательство данной страны экономически привлекательно: если оффшорная компания ведет деятельность вне данного государства, и доходы получены вне его, то компания не платит никаких налогов и, соответственно, не ведет никакой отчетности.

Таким образом, используя оффшорное налогообложение, компания, работающая в стране с гипертрофированной налоговой системой, быстрей производит капитализацию.

К примеру, оффшорные компании типа LTD в Белизе регистрируются при уплате госпошлины в 100 долларов США. Они освобождаются от налога на прирост капитала. НДС же эти фирмы платят лишь в части операций на внутреннем рынке Белиза по ставке 12,5 %. Уточним: под приростом капитала понимают дивиденды, роялти и продажу акций. Именно для оптимизации их и используются оффшоры.

Есть много безналоговых юрисдикций, и компания может выбрать любую из них. Критерием выбора может быть как удобство контрагента, так и личный интерес.

Оффшоры в экспортно-импортных операциях

На практике они часто используются для внешнеэкономических денежных схем.

Например, если посмотреть данные таможенного комитета России, многими экспортерами являются фирмы, зарегистрированные на Багамских и Виргинских островах. Объясняется сей прецедент достаточно просто. Компаниям-экспортерам выгодно полагаться на оффшорные схемы, если таможенное право страны ввоза имеет протекционистский характер.

К примеру, экспортеры из Италии не справляются с корректным оформлением упаковочного листа. В результате товар приходит с расхождением в 500 кг на фуру весом 20 т. Затормаживается вся фура. Чтоб избежать такого, большинство импортеров российских регистрируют фирмы за рубежом, покупают товар у итальянцев, завозят его в страны-транзитеры (Литву, Эстонию, Латвию). Переоформляются налоговые декларации. Груз приходит ЕС-овский, итальянского производства, но поставщик этой продукции - компания из Прибалтики, зарегистрированная на Багамских или Виргинских островах. Так реализуется техническая функция оффшоров.

Свобода акционерного капитала

Оффшоры также используются и для структурирования сделок. Отечественное право достаточно негибко по отношению к отрасли акционерного права или обществ с ограниченной ответственностью, и практика юридической поддержки споров между акционерами отсутствует. Однако есть механизм, позволяющий выполнять задачи управления капиталом компании, - оффшоры.

Что это таки возможно для отечественных бизнесменов, убедительно свидетельствует практика пользования ими юрисдикцией заморских стран. Она в большинстве случаев - производная от классического британского прецедентного права. Законодательство Царицы морей существенно упрощает процедуру управления компанией, делает возможной быструю смену управления или собственности компании.

В оффшорах работают общепринятые правила установления взаимных правил между участниками, когда мажоритарные и миноритарные акционеры садятся за стол переговоров и договариваются. Так, при учреждении ими предприятия оговариваются акционерные условия соглашения drag-along или tag-alon.

Продажа внутреннего бизнеса из оффшора

Использовать оффшорную компанию можно и для владения бизнесом в оншорной стране. Потом же этот бизнес можно продать путем продажи акций оффшорной компании.

Рассмотрим эту схему на примере России и Кипра. В случае подобной продажи бизнеса, Россия (в случае если продаются активы на ее территории) потребовала уплаты налогов. С точки зрения борьбы с утеканием капиталов, государство пресекает самые примитивные схемы.

На это хитрые дельцы ответили удлинением (и удорожанием) «цепочки»: открывается еще и вторая кипрская компания, которая владеет первой, и уже за ней - вторым эшелоном - организуется третье звено: ряд оффшорных компаний, совершающих сделки с акцией второй компании. Таким образом, имущество продается, налоги не платятся, но «цепочка» дорожает.

Оффшор. Регистрация компании в Белизе

Можно создать оффшорные компании во многих государствах. Выбор места юрисдикции осуществляется на основе индивидуального налогового планировании. При этом не рекомендуется открывать счет в оффшорном банке страны, попавшей в черный список Организации экономического сотрудничества и развития или ФАТФ (организация, противодействующая отмыванию денег).

На сегодняшний день нежелательны по линии ОЭСР: Филиппины, Уругвай, Коста-Рика, Лабуан. В черном списке ФАТФ государств, финансирующих терроризм, числятся Иран, КНДР.

Допустим, что мы остановили выбор на Белизе. В этом случае получаем в качестве бонусов низкую стоимость регистрации и поддержки компании. Регистрация компании в Белизе позволяет осуществлять выпуск акций на предъявителя. При этом сохраняется конфиденциальность, не требуется отчетность. Компания освобождена от налогов.

Официальный язык Белиза - английский. Также, присваивая название фирме, следует ориентироваться в организационных формах. В окончании должно присутствовать -ltd, -corp, -inc. Для регистрации необходимо наличие директора, отсутствует требование его резидентности. Директором может быть юрлицо, однако в этом случае требуется наличие офиса и зарегистрированного местного агента.

Акционеров может быть один и более. Требование к уставному капиталу - эквивалент 50 000 долларов США. Реальная выплата уставного капитала не нужна. Выпуск акций допускается без объявления стоимости, но можно и в эквиваленте любой СКВ. Для начала работы оффшора достаточно одной акции. Ее можно оплатить наличными или оплатить передачей активов.

Поскольку юрисдикции, соответствующей британскому публичному праву, подчиняется оффшор, регистрация производится на основании упоминаемых в нем документов:

- Сертификата на регистрацию компании.

- Уставных документов компании.

- Сертификата акций.

- Протокола учредительного собрания.

- Реестра директоров и акционеров.

- Гарантийного письма об отставке номинального директора с открытой датой.

- Генеральной доверенности на управление компанией.

- Печати компании.

Система номинальных директоров и акционеров, практикуемая при регистрации, не позволяет установить реального владельца компании.

Антиоффшорное регулирование государства

Регулирование перетекания финансов в оффшоры производится по двум направлениям:

- Раскрытие бенефициаров.

- Налоговая информация.

По первому направлению в российской судебной практике применяют ст. 10 ГК - злоупотребление правом: если представший на суде субъект оффшора не представляет конечного бенефициара, то он лишается права защиты в суде.

Относительно второго - все находится пока что в зародыше. С одной стороны, существует практика межгосударственных соглашений о предоставлении налоговой информации стран с оффшорными юрисдикциями. Однако, с другой, пока что таких соглашений Россия не подписала.

Хотя введено существенное ограничение: госорганизациям запрещено заключать договоры с организациями, которыми владеют оффшорные компании.

Российский опыт. Прозрачность деятельности оффшорных компаний

С помощью раздела 5.1 Налогового кодекса введено понятие контролируемой сделки контрагента - юрлица-нерезидента. Оно начинает работать при достижении им оборота 60 000 000 руб.

Для сравнения: стоимость товара, ввозимого в Россию на одной фуре, - 150 000 евро. Т. е. импортер, ввезший в Россию 20 фур, заинтересован либо менять оффшор (организовывать другую компанию в другом оффшоре), либо становиться контролируемым.

Впрочем, значительная часть таких импортных сделок не отличается пока совершенством. Как это выглядит? Импортеры завели паспорт сделки, представили его таможне, а потом забыли вообще о таком контрагенте. По сути, в большинстве случаев контрагентом с российской стороны является чисто техническая организация (на сленге - «помойка»).

Ценовые аспекты импорта

Допустим, компания работает в сегменте контролируемых сделок, т. е. выходит с оффшором на товарооборот, превышающий 60 000 000 рублей. Вопрос налогообложения упирается в рыночную цену, согласуемую импортером с таможней. В этой области находится множество злоупотреблений. Параметры формирования рыночной цены не определены. Существует практика ее снижения. В таможенной стратегии импортера имеются две схемы снижения оценки товара и уплаты пошлин:

- Первая - доказать, что импортер - производитель.

- Вторая - доказывать на самом рынке (образно говоря, рыночную цену привезенного смартфона приближать к «Флай», но не к «Эппл»).

Дополнительные удобства оффшоров

Оффшор - это гарантия конфиденциальности относительно компании, поскольку фамилия ее владельца не разглашается. Именно в силу таких преимуществ крупнейшие мировые холдинги в своей структуре имеют компанию в низконалоговой или безналоговой юрисдикции.

Такая схема работает во всем мире при условии, если компания в своей стране ведет законопослушный «белый» бизнес. Здесь важно отметить, что оффшорные юрисдикции выступают своеобразной защитой компании от рэкета, рейдерских захватов, недобросовестных партнеров, брачных аферисток. Потому что никто из них не будет знать, где находится собственность и в какую сумму она оценивается.

Но это еще не все. Благодаря отсутствию отчетности и аудита компания в оффшоре имеет минимальную стоимость поддержания и, соответственно, волокиты с контролирующими органами. Предприниматель может свободно либо вложить эти средства в бизнес, либо использовать для личного потребления.

Заключение

При всех очевидных «минусах» к оффшорам нельзя относиться, как к злу. Это - экономическая реальность, форма существования международного капитала.

Деньги в оффшорах рассматриваются бизнесом как ресурс. Перспективно владельцам капиталов пользоваться оффшором как копилкой для грядущих инвестиций. Однако при этом следует убирать режим «инкогнито», что сейчас постепенно производится.

Капитал должен работать для общества. Если бизнесмен использует оффшорные деньги на роскошь, бриллианты любовнице и т. д., он обязан пополнить казну, чтобы его сограждане также жили лучше.

К примеру, Французское государство весьма толерантно, если оффшорные деньги их олигархов работают в бизнесе. Но как только они начинают тратить ощутимые средства «на себя любимого», им предъявляется ультиматум: уплатите налог 38 % в казну.

Кстати, в России он составляет лишь 13 %.