Расходы на мероприятие на выставку продукции. Налогообложение рекламных расходов на участии в выставках, ярмарках, экспозициях, изготовлении брошюр, каталогов…

Рассмотрим и рассчитаем расходы и доходы на участие в выставки организации ФКУ ИК-15 ГУФСИН России по Иркутской области и подведем итоги. Выставка будет проходить в течение 3 дней, до начала ее проведения будет размещена реклама на радио и телевидении. В таблице 9 указаны расходы на проведение выставки.

Таблица 9 - Расходы на участие в выставке ФКУ ИК-15 ГУФСИН России по Иркутской области

|

Стоимость тыс.руб. |

|||

|

Аренда площади |

Стоимость аренды площади зависит от типа площади; Открытая с трех сторон (полуостров) и оборудованная 1м? = 4 000 |

Общая площадь - 4м3 |

|

|

Регистрация участника |

Регистрационный взнос составляет 4000 |

||

|

Тип стенда |

В зависимости от сложности исполнения выставочных стендов, стоимость их может значительно различаться. На отдельные типы стендов, например «угловой», «полуостров», «остров», ряд организаторов делает наценку, соответственно меняется и итоговая стоимость выставочного стенда; Обычный - 3000, Полуостров - 4500. |

||

|

Дополнительные услуги |

Оплата технических подключений (электричество, вода, интернет-связь и так далее). |

||

|

Раздаточный материал |

Папки стендистам, листовки, плакаты, буклеты. Формируя список необходимых раздаточных материалов, учитывайте, что Вам предстоит встретиться с разными типами посетителей выставки. |

||

|

Стендисты и персонал |

Лучше разделить персонал на две категории -- на специалистов по продажам и маркетингу и технической поддержке. Число специалистов в общем 4 человека. Оплата почасовая 1ч=200руб. Выставка проходит 3дня с 12 до 17 ч. |

На 1чел за |

|

|

Взносы во внебюджетные фонды |

Составляют 16 % от 14400 |

14400/100х16% = 2304 |

|

|

Транспортиров |

Двумя а/м по Ангарску и Иркутску, учитывая ГСМ. |

||

|

В день 200 рублей х 3 дня |

|||

|

В день 400 рублей х 3 дня |

|||

|

16 000 + 4000 + 4500 + 2000 + 1500 + 14 400 + 2304 + 3000 + 600 + 1200 = 49504 руб. |

Спонсорское участие = 50 000 тыс. руб.

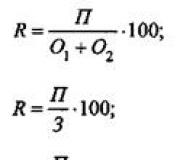

Количество посетителей выставки:

в 1-ый день - 1200 человек.

во 2-ой день - 1324 человек.

в 3-ий день - 1456 человек.

Общее количество посетителей выставки - 3980 человек.

Общее число установленных контактов с потенциальными клиентами - 1500 человек.

Общее количество клиентов, впервые обратившихся в фирму после выставки - 750 человек.

Общее количество клиентов, обратившихся вторично в фирму после выставки - 1020 человек.

На сегодняшний день не существует законодательства регламентирующего тарифы на те или иные виды услуг выставочного бизнеса. Они устанавливаются фирмой-организатором выставки по своему усмотрению (могут сильно колебаться от выставки к выставке). Основную часть расходов занимает аренда (до 90% от общей стоимости участия, цена на открытую/закрытую площадь различна); регистрационные сборы за фирму или за представителей (если выставка проводится в другом городе); стоимость публикации в каталоге; стоимость монтажа стенда.

С уплаченной суммы взимается НДС. Статистические данные о том, что сумма, расходуемая на изготовление стенда, превышает 1/3 общих затрат по участию в ярмарке/выставке, подчеркивает значение стенда как средства коммуникации, но в то же время и свидетельствует о необходимости серьезного подхода ко всей проблеме в целом, начиная с выбора места и кончая оформлением экспонатов.

Для оценки эффективности выставки необходим подсчет дохода от продаж на выставке и от продаж после нее. Доход от продаж на выставке за три дня представлен в таблице 10.

Таблица 10 - Доход от продаж на выставке

|

Проведение выставки |

Сумма, тыс.руб. |

Общая сумма, вырученная от продажи составила - 1060000 руб. Соответственно чистая прибыль = общая сумма дохода - затраты на проведение выставки.

Чистая прибыль = 1060000 - 49504 = 1010496 руб. С учетом затрат на проведение выставки можно сделать вывод, что предприятие за дни проведения выставки окупило все затраты и получила хорошую прибыль.

Не смотря на то, что в дни проведения выставка окупила себя, впоследствии наблюдался значительный приток клиентов.

Посетителям выставки, которым были разосланы все проспекты предстоящих выставок по интересующей тематике, были заполнены 138 анкет, были сделаны предварительные заказы в офисе фирмы.

Анализ результатов выставки фирмы показал, что именно выставки являются самым эффективным и выгодным (в соотношении доходов и расходов).

В гл. 25 НК РФ расходы на участие в выставках, ярмарках и экспозициях отнесены к рекламным (пп. 28 п. 1 и п. 4 ст. 264 НК РФ).

В Налоговом кодексе и в нормативных документах не разъяснено, какие конкретно затраты, связанные с участием в таких мероприятиях, организация вправе признать при расчете налога на прибыль.

Организация самостоятельно определяет перечень расходов на участие в выставках. Это согласуется с правовой позицией Конституционного Суда РФ, изложенной в определениях от 16.12.2008 №1072-О-О.

Арбитражная практика разрешает включать в состав рекламных расходов при расчете налога на прибыль следующие затраты, связанные с участием в выставках:

Вступительный взнос за участие в мероприятии;

– арендная плата за пользование выставочным помещением или оборудованием;

– плата устроителю выставки или сторонней организации за обеспечение охраны и безопасности на мероприятии, электроэнергию, отопление и т.п.;

– затраты на изготовление или приобретение стендов, витрин, стеллажей, прилавков и прочего выставочного оборудования, расходы на их перевозку, монтаж и демонтаж;

– расходы на приобретение форменной одежды и обуви для участников мероприятия;

– стоимость изготовления сувениров, подарков и призов, раздаваемых или разыгрываемых на выставке;

– стоимость выставочных образцов, пробников, продуктов для дегустации и т.п.;

– стоимость изготовления буклетов, каталогов, проспектов и иной рекламной продукции, предназначенной для распространения среди посетителей выставки;

– командировочные расходы сотрудников, принимающих участие в выставке, если она проходит в другом городе;

– расходы на организацию и проведение дополнительных мероприятий во время выставки, например, розыгрыша призов, конкурса, круглого стола или пресс-конференции руководителя компании, включая приглашение профессиональных ведущих, артистов и др.

Таким образом, чтобы уменьшить риск претензий налоговиков, организации целесообразно утвердить смету расходов на участие в выставке.

Не все расходы, связанные с участием в выставках, являются ненормируемыми.

Согласно абз. 5 п. 4 ст. 264 НК РФ, некоторые из рекламных расходов можно учесть при расчете налога на прибыль, только в пределах норматива – в размере, не превышающем 1% выручки от реализации за соответствующий период

К ненормируемым расходам организации на рекламу в целях налогообложения прибыли организаций на основании п. 4 ст. 264 НК РФ относятся:

– расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Нормируемыми расходами в соответствии со ст. 264 НК РФ являются расходы на приобретение (изготовление) призов, вручаемых победителям розыгрышей этих призов во время проведения массовых рекламных кампаний, а также расходы на иные виды рекламы, не указанные выше, осуществленные налогоплательщиками в течение отчетного (налогового) периода. Для целей налогообложения нормируемые расходы признаются в размере, не превышающем 1% выручки от реализации, определяемой в соответствии со ст. 249 НК РФ.

Стоимость стендов и витрин для выставки

Выставочные стенды, прилавки, витрины и иное аналогичное оборудование включается в состав амортизируемого имущества, если первоначальная стоимость таких объектов превышает 40 тыс. руб. за единицу и срок полезного использования составляет более 12 мес.

Причем суммы ежемесячной амортизации, по мнению и Минфина России, и судов, должны отражаться в составе рекламных расходов (Письма от 14.12.2011 №03-03-06/1/821, Постановление ФАС Центрального округа от 05.07.2006 по делу №А68-АП-4/11-05).

Существует ряд судебных актов, в которых суды разрешили единовременно признать в расходах стоимость дорогостоящего выставочного оборудования даже при условии, что срок его полезного использования превышал 12 месяцев (Постановления ФАС Уральского от 21.07.2010 №Ф09-4631/10-С2 и от 30.01.2008 №Ф09-57/08-С3, Поволжского от 01.07.2008 по делу №А57-10917/07 и Северо-Западного от 12.03.2008 по делу №А21-3735/2006 округов).

Таким образом, затраты на приобретение или изготовление стендов, витрин, стеллажей, прилавков и прочего выставочного оборудования можно с равными основаниями отнести к нескольким группам расходов. Организация вправе самостоятельно определить, как именно он будет учитывать такие затраты (п. 4 ст. 252 НК РФ). Сделанный выбор целесообразно закрепить в учетной политике для целей налогообложения.

Расходы на приобретение форменной одежды для участников

Если организация приобретает форменную одежду именно для участия работников в выставке, что подтверждается сметой на это мероприятие, то она вправе признать стоимость униформы в составе расходов на участие в выставке, то есть учесть их как рекламные расходы (нормируемые). (Постановление ФАС Волго-Вятского округа от 13.01.2005 №А43-1729/2004-32-152).

Минфин России предлагает расходы на покупку для работников форменной одежды и обуви отражать:

– как материальные расходы на приобретение иного имущества, не являющегося амортизируемым, если форменная одежда и обувь передаются работникам во временное пользование и не переходят в их собственность (пп. 3 п. 1 ст. 254 НК РФ);

– в составе расходов на оплату труда, если униформа остается в личном постоянном пользовании сотрудников (п. 5 ст. 255 НК РФ). (Письмо от 05.07.2011 №03-03-06/2/109).

В этих случаях их можно признать в расходах в полном объеме.

НДС по расходам на участие в выставке

НДС по нормируемым расходам на участие в выставке подлежит вычету в размере, пропорциональном установленному нормативу (Письма Минфина России от 13.03.2012 №03-07-11/68 и от 17.02.2011 №03-07-11/35).

Существует позиция Президиума ВАС РФ (Постановление от 06.07.2010 №2604/10) о том, что НДС по нормируемым расходам на участие в выставке организация вправе принять к вычету в полном объеме.

Бесплатная раздача посетителям выставки рекламной продукции и сувениров, например, ручек, блокнотов, календарей, футболок, кружек, стаканов, мягких игрушек с нанесенным на них логотипом фирмы или товарным знаком, является безвозмездной реализацией. Ведь право собственности на них перешло к другому лицу (п. 1 ст. 39 НК РФ).

Таким образом, указанная операция должна облагаться НДС (абз. 2 пп. 1 п. 1 ст. 146 НК РФ, Письма Минфина России от 25.10.2010 №03-07-11/424, от 10.06.2010 №03-07-07/36 и от 14.04.2008 №03-07-11/144).

Существует обратная арбитражная практика, что раздачу на выставке рекламной продукции и сувениров нельзя приравнять к их безвозмездной реализации, следовательно, эта операция не должна облагаться НДС. Арбитражные суды подтверждают справедливость данного вывода (Постановления ФАС Московского от 23.03.2012 по делу №А40-47825/11-116-132, от 22.06.2009 №КА-А40/5426-09, от 26.02.2009 №КА-А40/727-09 и от 29.01.2008 №КА-А40/14801-07, Северо-Кавказского от 13.11.2006 № Ф08-5401/2006-2246А округов).

Согласно пп. 25 п. 3 ст. 149 НК РФ существует льгота, предусмотренная для случаев передачи в рекламных целях товаров, расходы на приобретение или создание единицы которых не превышают 100 руб.

Компания, пользующаяся указанной льготой по НДС, должна вести раздельный учет операций, облагаемых и не облагаемых этим налогом (п. 4 ст. 149 НК РФ). Сумму «входного» налога организация должна будет включить в стоимость рекламной продукции (пп. 1 п. 2 ст. 170 НК РФ). Если компания уже успела принять к вычету НДС по указанной продукции, а только потом решила использовать ее в рекламных целях, налог ей придется восстановить.

Документальное оформление

Для подтверждения организацией обоснованности расходов на участие в выставке необходимы следующие документы:

– договор на оказание услуг (на участие в выставке) с приложением плана выставки;

– документ, подтверждающий факт регистрации организации в качестве участника выставки;

– программа проведения выставки;

– каталог участников выставки;

– отчеты сотрудников, принимавших участие в выставке, с приложением рекламных материалов, полученных ими в ходе выставки.

Необходимым условием для принятия данных расходов в целях налогообложения является прямая связь тематики выставки с деятельностью организации, а также наличие в рекламе информации о товарах (работах, услугах), реализуемых (выполняемых) организацией. Следует также получить от организатора выставки акт выполненных работ (оказанных услуг), содержащий перечень всех оказанных организации услуг.

Порядок оформления документов, связанных с командированием работников, установлен Постановлением №749. В качестве неотъемлемого приложения к авансовому отчету предусматриваются:

– командировочное удостоверение по установленной Постановлением Госкомстата России от 05.01.2004 №1 форме (форма №Т-10);

– документ о найме жилого помещения;

– подтверждение о фактических расходах по проезду (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей);

– подтверждение иных расходов, связанных с командировкой.

Указанные документы должны быть составлены по унифицированным формам, если таковые установлены, а если нет – содержать реквизиты, перечисленные в п. 2 ст. 9 Федерального закона от 21.11.1996 №129-ФЗ «О бухгалтерском учете».

Другие документы, которыми должна оформляться командировка в соответствии с Постановлением №1 (приказ о направлении работника в командировку по формам №Т-9 и №Т-9а, служебное задание по форме №Т-10а), то их наличие и оформление определяются требованиями внутреннего документооборота организации и для документального подтверждения в целях налогообложения прибыли организаций не являются обязательными.

Наталья Агеева,

Организация участвовала в выставке, у нее был стенд, на котором раздавались рекламные материалы. Участие в выставке происходило на неформальной основе, договор с организатором выставки (на участие или на аренду рекламного места) отсутствует, арендная плата за стенд не перечислялась.

Для оформления использовались флаги и вымпелы с товарным знаком организации. Была проведена раздача неопределенному кругу лиц пакетов, значков, флажков с изображением товарного знака, а также листовок, содержащих информацию о предприятии. Рассмотрим, можно ли отнести данные расходы к рекламным для целей налогообложения и как документально их подтвердить.

Прежде всего выясним вопрос: имело ли место участие в выставке?

Отношения сторон по участию в выставке могли быть оформлены либо как договор аренды рекламного места (стенда), либо как договор возмездного (безвозмездного) оказания услуг.

Исходя из положений ст. ст. 606 и 609 ГК РФ, по договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование, причем договор в рассматриваемом случае должен быть заключен в письменной форме.

Даже если получение платы не предусмотрено, должен быть заключен договор безвозмездного пользования (ст. 689 ГК РФ). Данный договор может быть заключен путем направления оферты одной из сторон и ее акцепта другой стороной в порядке, установленном ст. ст. 432 - 434 ГК РФ, но тем не менее договор должен быть.

По договору возмездного оказания услуг исполнитель обязуется по заданию заказчика оказать услуги (совершить определенные действия или осуществить определенную деятельность), а заказчик обязуется оплатить эти услуги (п. 1 ст. 779 ГК РФ). Здесь также предполагается наличие договора, заключенного в той или иной форме. Отношения по договору безвозмездного оказания услуг законом не урегулированы, но в силу аналогии закона (п. 1 ст. 6 ГК РФ) к ним могут применяться нормы законодательства, регулирующие сходные отношения, а именно правила ГК РФ о договоре возмездного оказания услуг (ст. ст. 779 - 783, п. 2 ст. 423 ГК РФ), с учетом безвозмездного характера отношений по такому договору.

В приведенной ситуации договорные отношения между организацией и организатором выставки не просматриваются, поэтому мы вынуждены сделать вывод, что организация официально в выставке не участвовала.

Однако отсутствие факта участия в выставке, на наш взгляд, не означает, что организация вообще не могла производить рекламных расходов.

В соответствии с п. 1 ст. 252 НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, поименованных в ст. 270 НК РФ), под которыми понимаются экономически обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

При этом расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

В этой связи считаем, что расходы на флаги и вымпелы с товарным знаком организации, использованные для украшения стенда на выставке, признавать расходами в целях налогообложения рискованно. Как мы уже установили, официально нет оснований считать, что организация участвовала в выставке. Поэтому затраты по оформлению стенда, к которому организация юридически не имеет отношения, следует рассматривать безвозмездно произведенными для организатора выставки, что не позволяет признать их для целей налога на прибыль (п. 16 ст. 270 НК РФ).

Расходы на раздачу неопределенному кругу лиц пакетов, значков, флажков с изображением товарного знака, листовок, содержащих информацию о предприятии, не связаны жестко с участием в выставках и могут быть признаны независимо (кстати, никто не запрещает организации раздать тем же способом флаги и вымпелы, использованные для оформления стенда, что позволит признать и эти расходы при налогообложении).

Согласно п. 1 ст. 3 Федерального закона от 13.03.2006 N 38-ФЗ "О рекламе" (далее - Закон N 38-ФЗ) под рекламой понимается информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке. Полагаем, что указанные выше расходы относятся к расходам на рекламу и подлежат учету в составе прочих расходов, связанных с производством и реализацией, на основании пп. 28 п. 1 ст. 264 НК РФ.

При этом положениями п. 4 ст. 264 НК РФ установлен ограниченный перечень расходов на рекламу, учитываемых в целях налогообложения прибыли в полном размере (абз. 2 - 4 п. 4 ст. 264 НК РФ):

Расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Таким образом, расходы на изготовление печатной рекламной продукции (листовок) могут быть учтены организацией в полном объеме (см. также Письмо Минфина России от 16.03.2011 N 03-03-06/1/142, Постановление ФАС Московского округа от 25.04.2012 N Ф05-3280/12 по делу N А40-79873/11-99-360).

Остальные расходы (на изготовление пакетов, значков, флажков) следует учитывать в размере, указанном в абз. 5 п. 4 ст. 264 НК РФ, т.е. в размере, не превышающем 1% выручки от реализации (см. также Письма УМНС по г. Москве от 16.07.2003 N 26-12/39492, УФНС России по г. Москве от 30.04.2008 N 20-12/041966.2, Минфина России от 29.03.2010 N 03-03-06/1/201, от 04.06.2013 N 03-03-06/2/20320).

Как было отмечено выше, одним из основных требований для признания расходов в налоговом учете является требование об их документальном подтверждении. В силу п. 1 ст. 252 НК РФ под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными по законодательству Российской Федерации. Такими документами являются первичные учетные документы (ч. 1 ст. 9 и ч. 1 ст. 10 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" (далее - Закон N 402-ФЗ), Письма Минфина России от 22.02.2013 N 03-03-06/1/5002, от 14.12.2011 N 03-03-06/1/824). Первичные учетные документы служат основанием для отражения фактов хозяйственной жизни организации в бухгалтерском учете и информацией для определения налоговой базы по налогу на прибыль в налоговом учете (ч. 1 ст. 9 и ч. 1 ст. 10 Закона N 402-ФЗ, ст. 313 НК РФ). Отсутствие таких документов либо их неверное оформление влечет за собой невозможность признания в целях налогообложения тех или иных затрат.

Отметим, что налоговое законодательство не содержит требований к составу документов, которыми должны подтверждаться расходы налогоплательщика (см., например, Постановления Восьмого арбитражного апелляционного суда от 27.08.2012 N 08АП-5947/12, ФАС Центрального округа от 21.03.2011 N Ф10-740/2011 по делу N А23-3022/10А-13-146). По смыслу п. 1 ст. 252 НК РФ налогоплательщик вправе подтверждать расходы любыми документами, оформленными по законодательству Российской Федерации (Постановление ФАС Московского округа от 22.06.2010 N КА-А40/6056-10 по делу N А40-86367/09-127-459).

Документальным подтверждением расходов на списание печатной и сувенирной продукции в качестве затрат на рекламу могут выступать:

Помимо этого, документальным подтверждением рассматриваемых рекламных затрат на сувенирную продукцию будут являться непосредственно документы на списание материальных ценностей (на списание пакетов, флажков, флагов, вымпелов, значков и т.д.). Названные документы оформляются в обычном порядке, так же как и документы на списание любых других товарно-материальных ценностей. Например, списание сувенирной продукции можно оформить актом на списание материалов, документ составляется по форме, утвержденной учетной политикой организации, с обязательным указанием реквизитов, поименованных в ч. 2 ст. 9 Закона N 402-ФЗ.

В заключение упомянем про налог на добавленную стоимость.

Согласно пп. 25 п. 3 ст. 149 НК РФ передача в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых не превышают 100 руб., не облагается НДС. Если вышеназванные расходы превышают 100 руб. за единицу, то НДС облагается вся их стоимость (без уменьшения на 100 руб.). На необходимости начисления НДС при распространении рекламной продукции, расходы на приобретение единицы которой превышают 100 руб., настаивает Минфин России (см., например, Письмо от 10.06.2010 N 03-07-07/36). Не стоит забывать, что в этом случае придется вести раздельный учет НДС (п. 4 ст. 149 НК РФ). В то же время, как пояснено в Письме Минфина России от 26.02.2016 N 03-07-07/10954, налогоплательщик вправе отказаться от освобождения от налогообложения НДС при передаче в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых не превышают 100 руб., и уменьшить общую сумму НДС, исчисленную в соответствии со ст. 166 НК РФ, на суммы налога по товарам (работам, услугам), предъявленного при приобретении (создании) рекламных товаров.

Минфин России в Письме от 27.04.2010 N 03-07-07/17 разъяснил, что при определении себестоимости товаров (работ, услуг) расходы на приобретение (создание) этих товаров (работ, услуг) следует принимать в расчет с учетом сумм "входного" НДС. Иными словами, лимит в 100 руб. - это сумма с учетом НДС.

Однако в п. 12 Постановления Пленума ВАС РФ от 30.05.2014 N 33 "О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость" отмечается, что не может рассматриваться в качестве операции, формирующей самостоятельный объект налогообложения, распространение рекламных материалов, являющееся частью деятельности налогоплательщика по продвижению на рынке производимых и (или) реализуемых им товаров (работ, услуг) в целях увеличения объема продаж, если эти рекламные материалы не отвечают признакам товара, т.е. имущества, предназначенного для реализации в собственном качестве.

По нашему мнению, фактически ВАС РФ сделал вывод о "неприменимости" пп. 25 п. 3 ст. 149 НК РФ к распространению рекламных материалов и сувениров (брошюр, буклетов, открыток, ручек, кружек, кепок и т.п. с логотипом организации), которые изначально не предназначены для продажи и стоимость которых учитывается при исчислении налога на прибыль. Однако Минфин России занял значительно более "осторожную" позицию по отношению к данному выводу ВАС РФ. Так, в своих Письмах от 19.09.2014 N 03-07-11/46938, от 23.10.2014 N 03-07-11/53626 Минфин России делает вывод о том, что точка зрения ВАС РФ касается исключительно рекламных буклетов и брошюр; относительно ручек и блокнотов с логотипом, "имеющих собственную потребительскую ценность", можно сказать, что их следует квалифицировать как товар и применять все требования о ведении раздельного учета в зависимости от себестоимости за единицу (см. также Письмо Минфина России от 23.12.2015 N 03-07-11/75489).

В связи с этим рекомендуем проверить затраты на приобретение пакетов, значков и другой сувенирной продукции, которую можно охарактеризовать как "имеющую собственную потребительскую ценность" (имущество, предназначенное для реализации в собственном качестве), и в случае превышения лимита 100 руб. за единицу начислить НДС в бюджет. При этом НДС, предъявленный поставщиками этих товаров, может быть принят к вычету в общеустановленном порядке на основании ст. ст. 171 и 172 НК РФ (Письмо Минфина России от 10.04.2006 N 03-04-11/64). Что касается листовок и флажков, то от начисления НДС можно уйти, ссылаясь на Постановление Пленума ВАС РФ от 30.05.2014 N 33.

К сведению. Мы полагаем, что при наличии договора об участии в выставке все упомянутые расходы можно было бы отнести к рекламным. Однако вопрос нормирования расходов на рекламу в случае заключения договора на участие в выставке с ее организатором является неоднозначным.

5.5.1. Порядок признания расходов на участие в выставках, ярмарках, экспозициях в налоговом учете

Как правило, для участия в соответствующей выставке или ярмарке организация составляет смету затрат на это мероприятие. Например:

УТВЕРЖДАЮ:

Генеральный директор

Сергеев ________________М.Ю.Сергеев

СОГЛАСОВАНО:

Главный бухгалтер:

Мишина ____________Н.В.Мишина

СМЕТА

участия ООО «Миамар ПАК» в специализированной выставке

Название выставки: «Тара и упаковка – 2009»

Место проведения выставки: г. Москва, ВВЦ, павильон 62

Как видно из приведенной сметы, участие организации в выставках связано с необходимостью самых разнообразных затрат – на оплату услуг организатора мероприятия, оформление стенда, на изготовление выставочных экземпляров продукции и их транспортировку к месту выставки, на рекламную продукцию (сувениры, визитки, листовки, информационные материалы и т. п.), затраты на презентации, командировки работников на выставку и т. д.

Не все эти расходы являются расходами рекламного характера, но почти все они (за исключением расходов на питание и отдых) при надлежащем оформлении и экономическом обосновании могут быть признаны в налоговом и бухгалтерском учете организации-экспонента.

По мнению налоговых органов, к категории ненормируемых расходов на рекламу, предусмотренных п. 4 ст. 264 НК РФ именно как «расходы на участие в выставках, ярмарках, экспозициях», относятся только затраты на оплату услуг организаторов этих мероприятий (но не затрат на оформление выставочного стенда!), а также расходы на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

То есть стоимость услуг, указанных в счете (акте), выставленном организатором выставки, учитывается в полном объеме, а остальные расходы налогоплательщика (кроме уценки), понесенные в связи с выставкой, нормируются (см. письма УМНС по г. Москве от 19.07.2004 № 21–09/47989, от 22.03.2004 № 26–12/18582, от 17.05.2004 № 26–12/33213, письма МНС России от 24.03.2003 № 02-5-11/73-К342 и от 27.03.2003 № 02-5-11/90-Л035). Справедливость такой позиции весьма спорна, однако доказывать иное организации придется, скорее всего, в суде.

Что касается уценки, то если списать по отчету материально ответственного лица и по акту образцы рекламируемых на выставке товаров и сопутствующих ценностей, отпущенных на оформление выставочного стенда, как пришедшие в негодность, организация-экспонент сможет признать эти расходы в полном объеме для целей исчисления налога на прибыль.

В рамках выставок зачастую проводятся розыгрыши призов. Такие призы, разыгрываемые в период проведения выставки, признаются для целей налогообложения прибыли расходами на рекламу и учитываются при определении налоговой базы по налогу на прибыль в размере, не превышающем 1 % от выручки от реализации, определяемой в соответствии со ст. 249 НК РФ (письмо Минфина России от 03.02.2009 № 03-03-06/2/14).

В практике делового оборота во время проведения выставок используются многочисленные плакаты, буклеты, листовки, брошюры, рекламные календари, сувенирная продукция, образцы товаров, представительские визитные карточки и т. д. с целью информирования посетителей выставки о деятельности организации. Эти материалы находятся в свободном доступе, и посетитель выставки может их получить. Такие рекламные материалы могут быть отнесены организацией к расходам в пределах норматива на основании отчета материально ответственного работника об их распространении (абз. 5 п. 4 ст. 264 НК РФ). Однако в таких случаях налоговые органы выдвигают еще ряд дополнительных требований для признания этих расходов в качестве рекламных.

Например, в письме УМНС России по г. Москве от 17.05.2004 № 26–12/33213 уточняется, что «размещенные в составе экспозиции товары (образцы товаров) должны быть приобретены для реализации организацией оптовой торговли – рекламодателем, нести информацию о деятельности организации-рекламодателя, ее товарном знаке и знаке обслуживания». В то же время внимание уделено и ситуации, когда в выставке участвуют дилеры организации оптовой торговли, а последняя передает им свой товар для его экспонирования, а также компенсирует часть расходов на участие в выставке. Столичные инспекторы подчеркнули, что подобные расходы организации оптовой торговли не относятся к ее расходам на рекламу, поскольку способствуют привлечению внимания покупателей к конкретной коммерческой точке, принадлежащей дилеру, и привлекают посетителя к возможности купить товар именно у того дилера, который представляет этот товар.

Еще более сложная ситуация рассмотрена в письме У МНС России по г. Москве от 22.03.2004 № 26–12/18582: организация передает образцы готовой продукции своим командированным работникам маркетинговой службы, которые прибывают на предприятия, являющиеся потенциальными покупателями, и раздают им такие образцы. Поскольку в командировочном удостоверении заранее определен тот перечень контрагентов, которым будут вручены бесплатные образцы продукции, то, как и следовало ожидать, налоговики не считают данные расходы рекламными, а стоимость образцов не рекомендуют учитывать при налогообложении, поскольку «в соответствии с подп. 16 ст. 270 НК РФ при определении налоговой базы по налогу на прибыль не учитываются расходы в виде стоимости безвозмездно переданного имущества и расходов, связанных с такой передачей». В то же время, как замечено в рассматриваемом письме УМНС России по г. Москве, «указанные расходы могут быть признаны экономически оправданными, если передача образцов способствовала заключению договоров на поставку с конкретной организацией, которой были переданы образцы, и, следовательно, могут быть учтены для целей налогообложения прибыли как прочие расходы на основании п. 1 ст. 252 НК РФ». Правда, к сожалению, не разъяснено, как налогоплательщику найти выход из этого противоречия двух взаимоисключающих норм гл. 25 НК РФ.

Надо сказать, что в свете всего вышеизложенного совершенно неожиданным является следующий раздел анализируемого письма, где говорится буквально следующее: «В случае проводимой в рамках рекламной акции раздачи принадлежащих рекламодателю (в том числе через дилеров на основании посреднических договоров) «пробников» специально маркированных или особым образом обозначенных образцов готовой продукции неопределенному кругу юридических лиц на специализированной выставке (в том числе международной) в целях налогообложения прибыли стоимость данных образцов и затраты на их распространение подпадают под категорию нормируемых расходов на рекламу, ограниченных 1 % от выручки от реализации, определяемой в соответствии со ст. 249 НК РФ». В обоснование этого положения даны ссылки на письма МНС России от 24.03.2003 № 02-5-1 I/73-К342 и от 27.03.2003 № 02-5-11 /90-Л035.

Таким образом, получается, что если образцы товаров раздаются во время выставки, в том числе специализированной, при условии, что данные образцы специально изготовлены в виде раздаточного материала (особым образом маркированные «пробники» или обозначенные как «рекламные» («не для продажи») образцы товаров), они могут быть квалифицированы как рекламные. Но при этом, несмотря на то, что раздача рекламных образцов осуществляется во время выставки, их стоимость и расходы на распространение не считаются «расходами на участие в выставке» и потому подлежат нормированию.

Организация вправе также учесть в налоговом учете затраты, связанные с оформлением демонстрационного зала (см. письмо Минфина России от 08.09.2004 № 03-03-01 -04/1 /31 и письмо УФНС России по г. Москве от 16.06.2006 № 20–12/53499@).

В программе выставки может быть запланировано проведение презентаций. Для признания расходов на рекламу это должны быть публичные акции, принять участие в которых могут все желающие посетители выставки (т. е. неопределенный круг лиц, как этого требует Закон о рекламе). Для презентации организация должна арендовать специальное оборудование или доставить собственное оборудование, использовать расходные материалы, возможно, пригласить экспертов или иных специалистов. Все эти расходы, подтвержденные документально, должны уменьшать налоговую базу по налогу на прибыль в пределах 1 % от выручки от реализации, определяемой в соответствии со ст. 249 НК РФ (абз. 5 п. 4 ст. 264 НК РФ).

Для обоснования рекламных расходов организации-экспоненту целесообразно оформить распоряжение руководителя об участии в выставке, в котором должны быть перечислены все запланированные во время выставки мероприятия, приложена смета на участие, определен перечень отпускаемых на цели участия в выставке материальных ценностей и (или) указана сумма денежных средств, приложены каталог выставки, в котором указана организация-экспонент и фотоотчет с выставки. Кроме того, должны быть также назначены сотрудники, ответственные за организацию участия в выставке, и из их числа материально ответственное лицо.

Затем должны быть подобраны оправдательные документы на участие в выставке. Документы, подтверждающие участие в выставках за рубежом, должны быть переведены на русский язык. Такой перевод может быть сделан как профессиональным переводчиком, так и специалистами самой организации. Организация вправе самостоятельно определить лицо, осуществляющее перевод первичных учетных документов на русский язык (письмо Минфина России от 20.03.2006 № 03-02-07/1 -66).

Если в рамках выставки запланировано проведение переговоров с представителями других организаций в целях установления и поддержания сотрудничества, то затраты, связанные с их проведением, относятся не к расходам на рекламу, а к представительским расходам в соответствии с подп. 22 п. 1 ст. 264 НК РФ. Представительские расходы списываются с учетом положений п. 2 ст. 264 НК РФ в пределах 4 % от расходов налогоплательщика на оплату труда за этот отчетный (налоговый) период.

В соответствии с подп. 12 п. I ст. 264 НК РФ также отдельно списываются расходы на командировки сотрудников, делегированных на выставку (письмо УМНС России по г. Москве от 17.04.2003 № 23–10/4/21317).

Обратите внимание: для компаний, специализирующихся на организации проведения выставок и ярмарок, произведенные в связи с этим расходы рассматриваются как обычные расходы, связанные с деятельностью организации, и учитываются при определении налоговой базы по налогу на прибыль в соответствии с положениями гл. 25 НК РФ (письмо Минфина России от 13.04.2009 № 03-03-06/1/235).

Из книги Учет и налогообложение расходов на страхование работников автора Никаноров П С4.1.5. Порядок признания расходов на страхование работников для целей налогообложения прибыли Как следует из п. 6 ст. 272 НК РФ, при формировании налоговой базы по налогу на прибыль по методу начисления расходы по обязательному и добровольному страхованию

Из книги Учет и налогообложение ценных бумаг и долей автора Иванова Ольга Владимировна4.1.6. Порядок признания расходов на страхование работников в случае изменения и (или) расторжения договоров страхования В случае изменения условий заключенных договоров страхования и (или) их расторжения учитываются следующие положения, зависящие от вида заключенного

Из книги Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов компании и требований налоговых органов автора Орлова Елена Васильевна4.1.8. Отражение различий в порядке признания расходов на страхование в бухгалтерском и налоговом учете Если расходы на страхование работников признаются в различном порядке для целей отражения в бухгалтерском учете и для целей налогообложения прибыли, организации

Из книги Ленивый маркетинг. Принципы пассивных продаж автора Жданова Тамара3.4.3. Проценты в налоговом учете В соответствии с п. 6 ст. 250 НК РФ проценты по долговым обязательствам, в том числе по ценным бумагам, включаются в состав внереализационных доходов.Однако в связи с тем что проценты по государственным ценным бумагам облагаются налогом на

Из книги Вмененка и упрощенка 2008-2009 автора Сергеева Татьяна Юрьевна Из книги Типичные ошибки в бухгалтерском учете и отчетности автора Из книги Расходы организации: бухгалтерский и налоговый учет автора Уткина Светлана Анатольевна5.5. Участие в выставках, ярмарках, экспозициях В целях установления прямых контактов с потенциальными партнерами, клиентами, покупателями многие организации принимают активное участие в различных выставках, ярмарках, экспозициях.Участие в таких мероприятиях – это

Из книги Основные средства. Бухгалтерский и налоговый учет автора Сергеева Татьяна Юрьевна5.6. Участие в выставках и ярмарках Выставки и ярмарки – эффективные и популярные инструменты стимулирования сбыта.Выставка – это организационное мероприятие, на котором можно провести демонстрацию и презентацию продуктов и услуг компании. Выставки могут быть как

Из книги Доходы и расходы по УСН автора Суворов Игорь Сергеевич4.1. Порядок признания расходов на дату перехода на УСН. На дату перехода на упрощенную систему налогообложения стоимость приобретенных и оплаченных в периоде применения общего режима налогообложения основных средств и нематериальных активов принимается равной

Из книги автораПример 8. Произведения искусства (картины), которые в бухгалтерском и налоговом учете учитываются в качестве объектов основных средств, амортизировались в налоговом учете. В соответствии с подп. 6 п. 2 ст. 256 НК РФ не подлежат амортизации такие виды амортизируемо имущества,

Из книги автораПример 12. Организацией нарушен порядок отражения в бухгалтерском и налоговом учете выявленных при инвентаризации излишков товаров Отражение в налоговом учете в составе себестоимости реализованных покупных товаров, учетной стоимости реализованных излишков является

Из книги автораКлассификация расходов в налоговом учете В налоговом учете расходы делятся на расходы, связанные с производством и реализацией и внереализационные расходы.Расходы, связанные с производством и реализацией, включают в себя (ст. 253 НК РФ):? расходы, связанные с изготовлением

Из книги автораСостав затрат в налоговом учете В гл. 25 НК РФ отражены принципы регулирования состава расходов – в ст. 252, 253 НК РФ приведен перечень расходов, признаваемых в целях налогообложения и в ст. 270 НК РФ приведен перечень расходов, не признаваемых в целях налогообложения.Каждый

Из книги автора2.6. Оценка основных средств в налоговом учете Основные средства, для целей налогового учета, как и в бухгалтерском учете, оцениваются по первоначальной, восстановительной или остаточной стоимости.При отнесении приобретаемого имущества к числу амортизируемых основных

Из книги автора4.2. Методы начисления амортизации в налоговом учете В налоговом учете (п. 1 ст. 259 НК РФ) налогоплательщики вправе применять один из двух возможных методов начисления амортизации:– линейный;– нелинейный.При применении одного из этих методов сумма амортизации

Из книги автора9.1. Ошибки в бухгалтерском и налоговом учете Согласно статье 346.11 Налогового Кодекса РФ для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, сохраняются действующие порядок ведения кассовых операций и порядок

В последние годы большую популярность у организаций и предпринимателей приобрело участие в различных выставках и ярмарках. Уже не редкость выставки недвижимости, автомобилей, строительных материалов и др.

Участие в таких мероприятиях нацелено прежде всего на рекламу товаров (работ, услуг). Каждый производитель стремится показать на выставке (ярмарке) свои новинки и достижения, чтобы расширить рынок сбыта за счет привлечения новых клиентов.

Логично, что расходы, связанные с участием в подобных мероприятиях, квалифицируются налогоплательщиками как рекламные.

Сделать так позволяет пп. 28 п. 1 ст. 264 НК РФ. В нем сказано, что к прочим расходам, связанным с производством и реализацией, относятся расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках.

Данные расходы являются ненормируемыми (абз. 4 п. 4 ст. 264 НК РФ), т.е. учитываются в полной сумме произведенных затрат.

Однако квалификация таких расходов вызывает споры. Дело в том, что в ст. 264 НК РФ не уточняется, какие конкретно затраты на участие в выставке (ярмарке) можно учесть. На наш взгляд, это дает налогоплательщикам право отнести к рекламным расходам любые затраты, которые имеют непосредственное отношение к организации и проведению выставок, ярмарок и экспозиций.

По сути аналогичную точку зрения высказал ФАС Волго-Вятского округа в Постановлении от 13.01.2005 N А43-1729/2004-32-152, отметив, что при классификации затрат и определении возможности отнесения их к расходам, уменьшающим налоговую базу по налогу на прибыль, целесообразно руководствоваться фактическим использованием тех или иных предметов в указанных целях.

Обычно в связи с организацией и проведением выставки большинство ее участников несут прежде всего такие затраты, как:

Арендная плата за аренду площади и стендов в выставочном комплексе;

Оплата услуг охранных фирм;

Вступительный взнос за участие в выставке.

Кроме того, арбитражные суды признавали правомерными действия налогоплательщиков, которые в качестве рекламных расходов на участие в выставках учитывали следующие затраты:

Стоимость услуг третьих лиц по представлению рекламных интересов на ярмарке (Постановление ФАС Дальневосточного округа от 24.01.2008 N Ф03-А51/07-2/5924);

Оплату услуг сторонней организации, которая обеспечивала оформление витрин и завоз продукции на выставку (Постановление ФАС Поволжского округа от 02.03.2006 N А55-11685/2005);

Стоимость алкогольной продукции, переданной производителем торговым организациям для участия в выставках (Постановление ФАС Северо-Западного округа от 02.02.2006 N А26-5845/2005-216);

Стоимость изготовления форменной одежды с логотипом и печатной продукции (Постановление ФАС Волго-Вятского округа от 13.01.2005 N А43-1729/2004-32-152).

Позиция контролирующих органов по данному вопросу неоднозначна.

Отдельные затраты, связанные с участием в выставке (ярмарке), они относят к ненормируемым. Так, на вопрос налогоплательщика о квалификации затрат на разработку идей и сценария рекламного мероприятия Минфин России ответил, что данные расходы являются ненормируемыми, если они связаны с участием в выставках, ярмарках, экспозициях (Письмо от 26.01.2006 N 03-03-04/2/15).

Другие же затраты предлагается нормировать. Это, к примеру, расходы по дегустации продукции (Письмо Минфина России от 16.08.2005 N 03-04-11/205).

А УФНС России по г. Москве в Письме от 19.11.2004 N 26-12/74944 вообще ограничило перечень расходов на участие в выставках (ярмарках) затратами по оплате вступительных взносов и разрешений для участия в подобных мероприятиях.

Другая категория затрат на участие в выставке связана с изготовлением рекламной продукции, которая предназначена для бесплатной раздачи посетителям. Это, в частности, сувениры с логотипом компании - календари, ручки, пакеты, блокноты, зажигалки; брошюры, каталоги, буклеты, листовки; дисконтные карты, дающие право на приобретение товара со скидкой.

При этом однозначно можно отнести к ненормируемым расходам только затраты на изготовление рекламных брошюр и каталогов. Они прямо указаны в абз. 4 п. 4 ст. 264 НК РФ. Причем такие расходы могут быть связаны не только с участием в выставке (ярмарке), но и предназначены для проведения аукциона (Письмо Минфина России от 07.05.2009 N 03-11-06/2/89).

Не исключено, что затраты на изготовление иных видов рекламной продукции налоговые органы не будут признавать ненормируемыми, поскольку они не поименованы в абз. 4 п. 4 ст. 264 НК РФ.

Мы же исходим из того, что в данном случае вся рекламная продукция предназначена исключительно для ее распространения на выставке. А поскольку перечень расходов на участие в выставках ничем не ограничен, то расходы на изготовление указанной рекламной продукции охватываются понятием "расходы на участие в выставке". Поэтому, на наш взгляд, эти расходы можно признавать в полном объеме.

Впрочем, справедливости ради следует сказать о том, что арбитражные суды не всегда придерживаются такого подхода. Так, в Постановлении от 12.01.2006 N Ф09-5996/05-С2 ФАС Уральского округа пришел к следующему выводу. Расходы на приобретение сувенирных изделий, размещение на них логотипа предприятия и распространение указанных изделий среди неопределенного круга лиц в период проведения выставок, ярмарок в целях привлечения интереса к лицу, их распространяющему, относятся к нормируемым расходам.

Обратите внимание вот на какой момент. Доказывать факты дарения сувенирной продукции письменными договорами о дарении или иными документами, составленными с участием посетителей выставки, нет необходимости.

Как показывает практика, налоговые органы могут выдвигать требования подобного рода. Однако ФАС Северо-Западного округа в Постановлении от 28.10.2005 N А66-13857/2004 признал их несостоятельными. Свое решение суд мотивировал следующим.

Сувенирная продукция с изображением товарного знака общества (ручки, зажигалки, часы и др.) по своим признакам относится к рекламной продукции. Факт ее приобретения и распространения подтверждается выпиской из протокола заседания совета директоров, договором поставки, актом выполненных работ, сметой затрат, мероприятиями по подготовке экспозиции и участию общества в международной выставке, утвержденными должным образом (приказом об итогах участия в выставке). Отсутствие в этих документах конкретных наименований организаций, которым распространялась сувенирная продукция, также служит подтверждением того, что эта продукция является рекламной, поскольку предназначена для неопределенного круга лиц.