Перечень ненормируемых расходов на рекламу. Бухгалтерский учет расходов на рекламу

Формировать и поддерживать интерес к производимому товару и продвигать его на рынке приходится каждому предприятию. Используют для этого различные методы, объединяемые термином «реклама». Регулирует использование рекламы на территории РФ закон № 38-ФЗ, принятый 13.03.2006 и периодически дополняемый. Поговорим об особенностях нормирования и признания в расходах компании рекламных затрат .

Основные признаки классификации рекламных средств

- методу воздействия на человека

Визуальные, т.е., воспринимаемые зрительно (световая, печатная реклама);

Акустические, т.е., воздействующие на слух (реклама на радио);

Визуально-акустические, т. е. с комбинированным зрительно-слуховым восприятием (кино- и телереклама);

- техническому признаку:

Печатные (каталоги/статьи/объявления);

Живописно-графические;

- месту применения:

Внешние;

Внутри магазина;

- характеру воздействия:

Индивидуальные;

Массовые.

- охватываемой территории:

Региональная;

Общенациональная;

- решаемым задачам:

Формирующие спрос;

Стимулирующие спрос.

Подобная классификация носит теоретический характер, поскольку постепенно пополняется новыми, вновь появляющимися рекламными средствами. Но мы рассмотрим, как затраты на различные рекламные мероприятия учитываются в компании, ведь не все расходы, признаваемые для налогообложения прибыли , учитываются в реальном размере, многие из них нормируются. В полной мере это относится к расходам на рекламу – различают ненормируемые (т.е. учитываемые в расходах в фактическом объеме) и нормируемые расходы на рекламу, размер которых не должен превышать установленный норматив (1% от выручки).

Рекламные расходы: нормируемые и ненормируемые

В объеме реальных затрат учитывают расходы, поименованные в закрытом перечне (п. 4 ст. 264 НК РФ). Это ненормируемые расходы на рекламу, к которым относят затраты:

- на мероприятия в СМИ, сети Интернет, других коммуникационных ресурсах (в т.ч. затраты на продвижение сайта, размещение интернет-рекламы, сведений об адресе производителя/продавца, создание роликов и т.п.);

- на наружную, световую и иную рекламу (в т. ч. на изготовление рекламных стендов, календарей, листовок и т. п.);

- на участие в ярмарках, выставках, экспозициях (в т.ч. на вступительные взносы на участие в этих мероприятиях, оформление и подготовку витрин, демонстрационных помещений, изготовление рекламных буклетов, товарных знаков, а также на уценку товаров, потерявших первоначальные свойства вследствие экспонирования;

- изготовление/покупку призов для участников различных розыгрышей при проведении рекламных кампаний;

- расположение рекламных щитов в общественных местах;

- размещение рекламной информации в каталогах торговых сетей;

- смс-рассылка рекламы на мобильные телефоны;

- дегустационные мероприятия;

- услуги по мерчендайзингу и т.д.

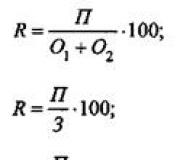

Как рассчитать нормируемые рекламные расходы

Учитывая сумму этих затрат важно помнить, что увеличение объема выручки в течение года изменяет и сумму лимитированных рекламных расходов. Таким образом, затраты, превышающие норматив и не признанные расходом в первом квартале, при росте объема выручки могут быть учтены в последующих отчетных периодах года. Превышающие норматив расходы, не признанные таковыми по итогам года, не могут быть перенесены на следующий год.

Пример: рекламные расходы (нормируемые и ненормируемые) в 2018 году для исчисления облагаемой базы по ННП

Во II квартале кроме затрат на продвижение сайта (20 000 руб.) расходов по рекламе не производилось.

Выручка от продаж составила:

За I квартал – 3 000 000 руб.;

За I полугодие – 4 900 000 руб.;

За 9 месяцев – 6 700 000 руб.;

За год – 9 000 000 руб.

Максимальный размер нормируемых расходов:

За I квартал – 30 000 руб. (1% от 3 000 000);

За I полугодие – 49 000 руб. (1% от 4 900 000);

За 9 месяцев – 67 000 руб. (1% от 6 700 000);

За год – 90 000 руб. (1% от 9 000 000).

руб. (нарастающим итогом)

|

Норматив |

В налоговой базе по ННП признаны нормируемые расходы |

||||

|

ненормируемые |

нормируемые |

||||

|

I квартал |

30 000 (50 000 › 30 000) |

||||

|

I полугодие |

49 000 (50 000 › 49 000) |

||||

|

9 месяцев |

67 000 (95 000 › 67 000) |

||||

|

90 000 (120 000 › 90 000) |

|||||

Таким образом, ненормируемые затраты на рекламу признаны за год в полном объеме понесенных фактических расходов – 200 000 руб., а затраты, подлежащие нормированию – в размере 90 000 руб. при их реальном размере в 120 000 руб. Разницу в 30 000 руб. учесть в затратах следующего года нельзя.

Реклама бывает разной - это и размещение объявлений в печатных изданиях, и теле- и радиореклама, наружная, световая реклама, СМС-рассылки, дегустация продукции и т. п. В одних случаях рекламные расходы нормируются для целей налогообложения, в других случаях - нет. А иногда акции, которые организация считает рекламными, таковыми не являются. Попробуем разобраться в особенностях учета и налогообложения рекламных расходов, осуществляемых компаниями.

Начнем с того, что рекламой считается информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке. Такое определение дано в Федеральном законе от 13.03.2006 № 38-ФЗ «О рекламе» (далее - Закон о рекламе).

В данном случае под неопределенным кругом лиц понимаются те лица, которые не могут быть заранее определены в качестве получателя рекламной информации и конкретной стороны правоотношений, возникающих в связи с реализацией объекта рекламирования. Такой признак рекламной информации, как ее предназначенность для неопределенного круга лиц, означает отсутствие в рекламе указания на некое лицо или лица, для которых реклама создана и на восприятие которых направлена (письмо ФАС России от 05.04.2007 № АЦ/4624 «О понятии „неопределенный круг лиц“», разослано письмом ФНС России от 25.04.2007 № ШТ-6-03/348@ инспекциям на местах).

Расходы нормируемые и ненормируемые

Реклама через СМИ, информационно-телекоммуникационные сети (в том числе Интернет), а также при кино- и видеообслуживании (письмо Минфина России от 19.11.2012 № 03-03-06/1/591), подтвержденная актами оказанных услуг, эфирными справками, полученные у СМИ (письмо Минфина России от 22.06.2012 № 03-03-06/2/71);

Участие в выставках, ярмарках, экспозициях;

Оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов;

Уценка товаров, полностью или частично потерявших свои первоначальные качества при экспонировании;

Размещение в рекламном модуле информации с указанием на коммерческое обозначение организации, название товарного знака и реализуемые товары, работы или услуги (письмо Минфина России от 24.07.2013 № 03-03-06/1/29309);

Услуги по продвижению и раскрутке интернет-сайта (письма Минфина России от 27.09.2012 № 16–15/091449, от 08.08.2012 № 03-03-06/1/390);

К нормируемым рекламным расходам относятся иные виды рекламы, не поименованные в п. 4 ст. 264 НК РФ, а также расходы на приобретение (изготовление) призов, вручаемых победителям розыгрышей, во время проведения рекламных кампаний, плюс, например, расходы:

Сувенирную продукцию с символикой компании (письмо Минфина России от 04.06.2013 № 03-03-06/2/20320);

Проведение научных конференций, тематических семинаров, симпозиумов с целью привлечения новых клиентов (письмо Минфина России от 09.08.2013 № 03-03-06/1/32239);

Проведение стимулирующей лотереи (письмо Минфина России от 30.11.2012 № 03-03-06/1/619);

Приобретение (изготовление) призов (письмо Минфина России от 30.11.2012 № 03-03-06/1/619).

Нормируемые рекламные расходы могут быть включены в состав затрат в размере, не превышающем 1% выручки от реализации (без учета НДС и акцизов, п. 1 ст. 248 НК РФ, письма Минфина России от 07.06.2005 № 03-03-01-04/1/310, УМНС России по г. Москве от 17.05.2004 № 26–12/33228). Налоговая база исчисляется нарастающим итогом с начала года (п. 7 ст. 274 НК РФ), поэтому сверхнормативные рекламные расходы, не учтенные в одном отчетном периоде, могут быть признаны в последующих периодах этого же года (письмо Минфина России от 06.11.2009 № 03-07-11/285). Внереализационные же доходы при расчете норматива не учитываются.

Вычет по НДС не нормируется

С 1 января 2015 г. НДС по всем нормируемым (в том числе рекламным) расходам, за исключением расходов, указанных в абз. 1 п. 7 ст. 171 НК РФ (командировочных и представительских расходов), можно принимать к вычету в полном объеме на основании соответствующего счета-фактуры и при условии, что рекламные услуги приняты к учету.

Сказанное следует из действующих положений подп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ (см. также на эту тему постановление Президиума ВАС РФ от 06.07.2010 № 2604/10 по делу № А75-5296/2009 и письмо Минфина России от 02.06.2014 № 03-07-15/26407).

Подтверждение затрат на рекламу

Подтверждением расходов на рекламу могут выступить любые документы, такие как приказ руководителя с указанием даты, места и времени их проведения рекламной акции (постановление Девятого арбитражного апелляционного суда от 05.08.2013 № 09АП-21205/2013), тексты рекламных статей, размещенных по заказу организации (постановление ФАС Северо-Западного округа от 20.02.2009 № А13-5043/2007), видеозаписи, акты выполненных работ, сметы и т. п.

Порядок признания рекламных расходов

Налоговый учет

Учет различных видов рекламных расходов может отличаться. Если это затраты на создание амортизируемого имущества, приобретенное для рекламных целей, они признаются в расходах ежемесячно путем начисления амортизации (п. 1 ст. 256, п. 3 ст. 257 НК РФ, письма Минфина России от 14.12.2011 № 03-03-06/1/821, от 15.06.2012 № 03-03-10/71, от 26.03.2012 № 03-03-06/1/157).

Например, рекламный видеоролик относится к нематериальным активам, а расходы на рекламу относятся по мере начисления амортизации (п. 1 ст. 256 НК РФ, письмо Минфина России от 26.07.2013 № 03-03-06/1/29764). Однако если стоимость видеоролика не превышает 40 000 руб. и компания использует его меньше года, то такие расходы можно признать рекламными и учесть при расчете налога на прибыль единовременно (подп. 28 п. 1 ст. 264 НК РФ, письмо Минфина России от 31.10.2011 № 03-03-06/1/703). Срок полезного использования объекта нематериальных активов (НМА) определяется исходя из срока действия патента, свидетельства и (или) из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством РФ или применимым законодательством иностранного государства, а также исходя из полезного срока использования НМА, обусловленного соответствующими договорами. По объектам НМА, в отношении которых невозможно определить срок полезного использования, нормы амортизации устанавливаются в расчете на срок полезного использования, равный десяти годам (но не более срока деятельности налогоплательщика). По аудиовизуальным произведениям налогоплательщик вправе самостоятельно определить срок полезного использования, который не может быть менее двух лет (письмо Минфина России от 23.03.2015 № 03-03-06/1/15750).

Если рекламу размещает компания, зарегистрированная как средство массовой информации, или видеоролик размещается в интернете, то такие расходы можно списать в полном объеме (абз. 2 п. 4 ст. 264 НК РФ). Если же компания не зарегистрирована в качестве СМИ, то расходы, которые можно списать, необходимо нормировать (абз. 5 п. 4 ст. 264 НК РФ, письма Минфина России от 15.06.2011 № 03-03-06/2/94, от 17.05.2013 № 03-03-06/1/17267).

Бухгалтерский учет

В бухгалтерском учете расходы на рекламу признаются расходами по обычным видам деятельности (коммерческими расходами) и принимаются к учету в размере договорной стоимости оказанных рекламных услуг (без учета НДС, предъявленного организации и подлежащего налоговому вычету) (п. 5, 6, 6.1, 7 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99 1).

Указанные расходы признаются на дату подписания акта об оказании рекламных услуг, что отражается записью по дебету счета 44 «Расходы на продажу» или счета 26 «Общехозяйственные расходы» (п. 5, 7, 16, 18 ПБУ 10/99, Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций 2) в том отчетном периоде, к которому они относятся (п. 9, 20 ПБУ 10/99).

Бухгалтерские записи по отражению затрат на рекламу будут следующими:

Дебет 09 Кредит 68

Отражен отложенный налоговый актив в связи с разницей в суммах расходов, принимаемых по бухгалтерскому (полная) и налоговому (нормируемая) учету (Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02) 3 ;

Дебет 68 Кредит 09

Уменьшение ОНА по мере признания части рекламных расходов в налоговом учете (п. 17 ПБУ 18/02).

Нюансы квалификации и налогообложения некоторых видов рекламы

Наружная реклама

Как уже было отмечено, затраты на рекламу могут быть списаны как единовременно, так и посредством начисления амортизации. Одним из распространенных видов рекламы, имеющим особенности учета затрат, является наружная реклама, регулируемая ст. 19 Закона о рекламе.

Так вот, в случае приобретения или изготовления рекламной конструкции собственными силами порядок ее отражения в учете будет зависеть от срока полезного использования такой конструкции и ее стоимости.

Если рекламная конструкция будет использоваться свыше 12 месяцев, она предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование, не предназначена для продажи и способна приносить доход, а также стоимостью 40 000 руб. и более, то такие объекты в бухгалтерском учете должны учитываться как объекты основных средств (п. 4, 5 Положения по бухгалтерскому учету «Учет основных средств» ПБУ № 6/01 4). Первоначальная стоимость погашается по мере начисления амортизации в соответствии со сроками его полезного использования (п. 1 ст. 258 НК РФ). Срок полезного использования, как правило, составляет от 85 до 120 месяцев (пятая амортизационная группа в соответствии с постановлением Правительства РФ от 01.01.2002 № 1 «О Классификации основных средств, включаемых в амортизационные группы»).

Бухгалтерские записи по учету таких расходов будут следующие:

Дебет 08 Кредит 10, 70, 69, 60, 68

Дебет 44, 26 Кредит 02

Передача образцов продукции конкретным клиентам

Передача образцов продукции конкретным клиентам, по мнению Минфина России, к рекламным расходам (и даже каким либо другим, принимаемым при определении налоговой базы по налогу на прибыль) не относится, так как реклама должна быть адресована неопределенному кругу лиц (ст. 3 Закона о рекламе, п. 16 ст. 270 НК РФ, письмо Минфина России от 15.12.2010 № 03-03-06/1/777). Если же образцы (тестеры) продукции раздают потенциальным (любым) покупателям в магазине, расходы можно учесть в качестве рекламных, но нормируемых (подп. 28 п. 1

ст. 264 НК РФ).

Порядок начисления НДС при раздаче рекламной продукции зависит от того, является ли рекламная продукция товаром, то есть имуществом, которое «можно продать в собственном качестве, так как оно само по себе обладает потребительской ценностью» (п. 3 ст. 38 НК РФ, п. 12 постановления Пленума ВАС РФ от 30.05.2014 № 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость» (далее - постановление Пленума ВАС РФ № 33)).

Если рекламная продукция является товаром (например, ежедневники, записные книжки, блокноты, брелоки, ручки, карандаши, календари, игрушки, пакеты, футболки, пробники и т. п.), то при раздаче такой рекламной продукции (подп. 25 п. 3 ст. 149 НК РФ, письма Минфина России от 23.10.2014 № 03-07-11/53626, от 16.07.2012 № 03-07-07/64, от 27.04.2010 № 03-07-07/17):

Если цена единицы продукции с учетом НДС больше 100 руб. - на ее стоимость надо начислить НДС. «Входной» НДС по стоимости такой рекламной продукции принимается к вычету;

Если цена единицы с учетом НДС составляет 100 руб. или меньше - на ее стоимость НДС начислять не надо. «Входной» НДС по такой рекламной продукции учитывается в ее стоимости, при этом необходимо вести раздельный учет «входного» НДС.

Раздача рекламных листовок, буклетов, лифлетов и флайерсов

Раздача рекламных листовок, буклетов, лифлетов и флайерсов НДС, как правило, не облагается - стоимость одной штуки не более 100 руб. (подп. 25 п. 3 ст. 149 НК РФ, п. 12 постановления Пленума ВАС РФ № 33). Однако необходимо организовать раздельный учет НДС (если затраты на необлагаемые НДС операции превышают 5% от общей суммы расходов за период, п. 4 ст. 170 НК РФ). «Входной» НДС по затратам на изготовление таких листовок к вычету не принимается, а учитывается в стоимости (подп. 1 п. 2 ст. 170 НК РФ, письма Минфина России от 19.12.2014 № 03-03-06/1/65952, от 23.10.2014 № 03-07-11/53626, п. 12 постановления Пленума ВАС РФ № 33).

Расходы на листовки относятся к ненормируемым (письма Минфина России от 02.11.2010 № 03-03-06/1/681, от 20.10.2011 № 03-03-06/2/157, от 16.03.2011 № 03-03-06/1/142, постановление ФАС Московского округа от 14.03.2012 по делу № А40-63461/11-99-280). Расходы на доставку (раздачу) листовок, также как и рекламных каталогов, необходимо нормировать, оформлять актами приема-передачи услуг, отчетами исполнителей и сохранить экземпляр листовки.

Выпуск рекламных каталогов, брошюр

Выпуск рекламных каталогов, брошюр (продукции, не являющейся товаром) и раздача их, например, по почтовым ящикам (неопределенному кругу лиц) считается рекламными расходами (письмо Минфина России от 03.11.2010 № 03-03-06/1/688). Стоимость самих каталогов можно учесть без ограничений (абз. 4 п. 4 ст. 264 НК РФ), а расходы на доставку необходимо нормировать.

Расходы на изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания и (или) о самой организации, относятся к ненормируемым рекламным расходам организации (письмо Минфина России от 12.10.2012 № 03-03-06/1/544, абз. 4 п. 4 ст. 264 НК РФ).

Сувениры с логотипом компании

Расходы на изготовление (приобретение) сувениров с логотипом налогоплательщика для распространения среди клиентов учитываются при налогообложении прибыли в размере 1% выручки от реализации (письмо Минфина России от 23.09.2004 № 03-03-01-04/2/15, постановление ФАС Московского округа от 18.12.2007 № КА-А40/13151-07 по делу № А40-192/07-4-2).

Сказанное относится и к ситуации, когда такие сувениры распространяются во время проведения выставок (постановление ФАС Поволжского округа от 02.06.2006 по делу № А57-11649/05-35).

Если же сувениры предназначены партнерам, стоимость таких сувениров можно учесть как представительские затраты (п. 2 ст. 264 НК РФ).

СМС-рассылка

СМС-рассылка является нормируемым расходом на рекламу (абз. 5 п. 4 ст. 264 НК РФ), если распространяемая информация адресована неопределенному кругу лиц (то есть не содержит обращения к конкретному человеку) и направлена на привлечение внимания к объекту рекламирования (ч. 1 ст. 3 Закона о рекламе, постановление ФАС Уральского округа от 10.03.2010 № Ф09-1350/10-С1, письмо Минфина России от 28.10.2013 № 03-03-06/1/45479).

В то же время рассылка по базе данных с указанием в тексте сообщения имени получателя перестает отвечать требованиям рекламы, но расходы можно учесть как другие расходы, связанные с производством или реализацией (подп. 49 п. 1 ст. 264 НК РФ, письмо Минфина России от 29.11.2013 № 03-03-06/2/51839).

Визитки для сотрудников

Затраты на изготовление визиток для сотрудников, в зависимости от того, какая информация на них имеется, могут быть отнесены как к нормируемым рекламным, так и к другим расходам на основании подп. 49 п. 1 ст. 264 НК РФ (письмо УФНС России по г. Москве от 26.10.2007 № 20-12/102557, постановление ФАС Московского округа от 19.02.2008 № КА-А41/283-08 по делу № А41-К2-22384).

К нормируемым рекламным расходам названные затраты будут относиться, если визитки содержат информацию об объекте рекламирования организации (письмо УФНС России по г. Москве от 26.10.2007 № 20-12/102557, постановление ФАС Восточно-Сибирского округа от 16.10.2008 № А33-14100/07-Ф02-5023/08 по делу № А33-14100/07).

Расходы на изготовление лекарственных товаров

Расходы на изготовление образцов лекарственных товаров, раздаваемых в рекламных целях в местах проведения медицинских выставок, семинаров, конференций и т. п. среди участников медицинских круглых столов, семинаров, в лечебно-профилактических учреждениях не является рекламой медицинских товаров. Поэтому затраты на изготовление пробников лекарств не учитываются в расходах (письмо УФНС России по г. Москве от 20.04.2007 № 20-12/036374, постановление ФАС Московского округа от 09.01.2008 № КА-А40/13490-07-2 по делу № А40-74705/06-126-466 (Определением ВАС РФ от 25.04.2008 № 4946/08 отказано в передаче данного дела в Президиум ВАС РФ)).

Основной аргумент: безвозмездная передача образцов (пробников) товаров (лекарственных средств безрецептурного отпуска) потенциальным потребителям (участникам круглых столов и фармацевтических кружков в лечебно-профилактических учреждениях и аптеках) в соответствии с Федеральным законом от 12.04.2010 № 61-ФЗ «Об обращении лекарственных средств», а также Законом о рекламе не входит в понятие «реклама медицинских препаратов».

Приобретение призов для розыгрыша

Затраты организации, связанные с приобретением призов для розыгрыша среди своих клиентов в рамках рекламной кампании, не могут учитываться в составе расходов при исчислении налога на прибыль, поскольку розыгрыш призов проводится среди определенного круга лиц - клиентов организации (п. 4 ст. 264 НК РФ, письма ФНС России от 25.04.2007 № ШТ-6-03/348@, Минфина России от 08.10.2008 № 03-03-06/1/567, постановление ФАС Дальневосточного округа от 07.02.2007 № Ф03-А73/06-2/5053). Призы, переданные победителям розыгрыша, являются безвозмездно переданным имуществом, стоимость которого при исчислении налоговой базы по налогу на прибыль не учитывается (п. 16 ст. 270 НК РФ).

Расходы же на приобретение (изготовление) призов, вручаемых победителям их розыгрышей во время проведения массовых рекламных кампаний среди неопределенного круга лиц, могут быть учтены в налоговом учете в размере, не превышающем 1% выручки от реализации (постановление ФАС Северо-Западного округа от 29.03.2006 по делу № А56-11128/2005).

Другие виды рекламных затрат

На практике компании несут множество затрат, которые необходимо квалифицировать (как рекламные или нет). Для удобства мы свели в таблицу наиболее распространенные затраты, квалификация которых вызывает затруднения у бухгалтеров.

|

Вид затрат |

Основание для учета |

|---|---|

|

Постановление ФАС Московского округа от 17.03.2011 № КАА40/149611 |

|

|

Относится к наружной рекламе, так как размещается на внешних крышах, стенах и других конструктивных элементах зданий, а также вне их (п. 1 ст. 19 Закона о рекламе). Однако Минфин России считает, что затраты на нее необходимо нормировать |

Письма Минфина России от 17.03.2011 № КАА40/149611, от 20.04.2006 № 030304/1/361, постановление ФАС СевероЗападного округа от 06.09.2011 по делу № А446339/2009 |

|

Необходимо нормировать в целях налогообложения прибыли. Такая реклама не является наружной рекламой, расходы на которую можно учесть полностью, по смыслу п. 1 ст. 19 Закона о рекламе |

Пункт 4 ст. 264 НК РФ |

|

Безопаснее нормировать. Подтверждением будет акт выполненных работ от рекламного агентства, изготовившего наклейки на автомобиль, фотография автомобиля |

Письмо Минфина России от 02.11.2005 № 030304/1/334 |

|

Выпуск корпоративной газеты |

|

|

Расходы на издание (выпуск, приобретение) корпоративной газеты налогоплательщик вправе включить в состав прочих расходов, связанных с производством и реализацией на основании подп. 18 п. 1 ст. 264 НК РФ при условии соответствия таких затрат |

Письмо Минфина России от 15.08.2013 № 030306/1/33241, постановления ФАС Московского округа от 18.11.2009 № КАА40/1201209 по делу № А4087477/08140431, Центрального округа от 22.06.2009 по делу № А68АП207/1405 |

|

Проведение дегустации |

|

|

Затраты на проведение дегустации, принять участие в которой может любой человек, можно учесть как нормируемые рекламные расходы, а при дегустации определенным кругом лиц, затраты безопаснее не учитывать. Если стоимость единицы дегустируемой продукции превышает 100 руб., необходимо начислить одновременно НДС (акцизы), сумма которых не учитывается при расчете налога на прибыль |

Письма Минфина России от 04.08.2010 № 030306/1/520, от 11.03.2010 № 030306/1/123 |

|

Расходы на социальную рекламу можно полностью учесть в расходах, подтвердив их документально: договором с указанием способа подачи информации, места и продолжительности рекламной акции, актами выполненных работ, эфирными справками или другими документами |

Подпункт 48.4 п. 1 ст. 19 НК РФ |

|

Баннеры в платежных автоматах |

|

|

Использование баннеров в автоматах для приема платежей, по мнению Минфина России, является нормируемым видом рекламы. Для подтверждения расходов необходим акт выполненных работ, по возможности - фотоснимок (скриншот) рекламного материала |

Письмо Минфина России от 01.06.2012 № 030306/1/287 |

|

Мерчандайзинг |

|

|

Расходы на мерчандайзинг безопасней учитывать как нормируемые рекламные расходы. Однако судьи, как правило, поддерживают налогоплательщиков, которые такие расходы не нормируют |

Письмо Минфина России от 27.04.2010 № 030306/1/294, постановление ФАС Центрального округа от 04.12.2008 № А356838/07С21 |

|

Расходы на рекламу товарного знака при исчислении налога на прибыль, если они экономически обоснованы и документально подтверждены, учитываются в порядке, установленном п. 4 ст. 264 НК РФ, то есть в размере, не превышающем 1% выручки от реализации, определяемой в соответствии со ст. 249 НК РФ |

Письмо Минфина России от 30.04.2015 № 030306/1/25297 |

|

Если организация компенсирует расходы на рекламу другой стороне, такие расходы не могут быть учтены организацией в расходах на рекламу для целей налогообложения прибыли, так как не относятся к расходам налогоплательщика |

Подпункт 28 п. 1 ст. 264 НК РФ, письмо УФНС по г. Москве от 01.11.2011 № 1615/105692@ |

|

Вступительный взнос за участие в выставке |

|

|

Расходы на вступительный взнос за участие в выставке учитываются в затратах и не нормируются |

Подпункт 28 п. 1, п. 4 ст. 264 НК РФ, письмо УФНС России по г. Москве от 19.11.2004 № 2612/74944 |

|

Украшение торговых залов и витрин |

|

|

Затраты на украшение торговых залов и витрин перед праздниками также можно учесть в налоговых расходах и не нормировать |

Пункт 4 ст. 264 НК РФ, постановление ФАС Московского округа от 25.11.2009 № КАА40/1207009 по делу № А4025182/0812971 |

|

Постановление ФАС Московского округа от 16.08.2010 № КАА40/8820102 по делу № А409034/099833 |

|

Сроки хранения рекламных материалов

Рекламодатели (изготовители или продавцы товара либо иные определившее объект рекламирования и (или) содержание рекламы лица - п. 5 ст. 3 Закона о рекламе) должны хранить рекламные материалы и их копии (как уже было отмечено, это образцы печатной продукции (буклеты, листовки), экземпляры печатных изданий с размещенной в них рекламой, скриншоты интернет-страниц с рекламными баннерами, фотоотчеты по наружной рекламе, видео- и аудиозаписи рекламных роликов, эфирные справки по рекламе на телеканалах - письмо ФАС России от 28.04.2011 № АК/16266), а также договоры на производство, размещение и распространение рекламы в течение года - со дня, когда была распространена реклама или со дня окончания сроков действия таких договоров (подп. 8 п. 1 ст. 23 НК РФ). Однако, на наш взгляд, безопасней - в течение четырех лет (если не было убытков в налоговом периоде).

Для организации - от 20 000 до 200 000 руб.;

Для ее руководителя (предпринимателя) - от 2000 до 10 000 руб.

Рекламная деятельность и ЕНВД

Деятельность по распространению наружной рекламы с использованием рекламных конструкций подпадает под действие системы налогообложения в виде единого налога на вмененный доход (ст. 346.27 НК РФ). Если же налогоплательщик ведет деятельность, связанную с передачей в аренду (предоставлением) мест на рекламных конструкциях, то такая деятельность не признается переводимой на ЕНВД как деятельность в сфере распространения наружной рекламы, а облагается в рамках общей системы налогообложения или УСН (письма Минфина России от 22.07.2011 № 03-11-06/2/108, от 31.05.2011 № 03-11-06/3/62, постановление ФАС Уральского округа от 07.04.2009 по делу № Ф09-1824/09-С3).

Деятельность по размещению собственной рекламы организациями, оказывающими услуги по распространению рекламы и занимающимися рекламной деятельностью, не является предпринимательской и не подпадает под действие системы налогообложения в виде единого налога на вмененный доход (постановление ФАС Московского округа от 02.03.2010 по делу № КА-А41/355-10, п. 2 ст. 346.26 НК РФ, абз. 3 п. 1 ст. 2 ГК РФ, письмо Минфина России от 24.06.2010 № 03-11-06/3/87).

Также не подлежит налогообложению по ЕНВД предпринимательская деятельность, связанная с изготовлением, ремонтом, техническим обслуживанием и с осуществлением работ по монтажу и демонтажу рекламных конструкций и иных аналогичных видов работ (письмо Минфина России от 27.01.2011 № 03-11-06/3/8).

Деятельность по распространению социальной рекламы, осуществляемая на бескорыстной (безвозмездной) основе, признается благотворительной деятельностью и не подлежит налогообложению по ЕНВД. Социальная реклама представляет собой информацию, распространенную любым способом, в любой форме и с использованием любых средств, адресованную неопределенному кругу лиц и направленную на достижение благотворительных и иных общественно полезных целей, а также обеспечение интересов государства (п. 11 ст. 3 Закона о рекламе, письма Минфина России от 17.09.2010 № 03-11-06/3/128, ФАС России от 16.04.2013 № АК/14957/13).

Практически ни одна современная компания в своей работе не может обойтись без рекламы. Как и любая сфера деятельности фирмы, реклама требует финансирования. Рассмотрим, как отражаются расходы на рекламу в бухгалтерском и налоговом учете.

Рекламные расходы в бухгалтерском учете

В бухучете реклама отражается согласно требованиям ПБУ 10/99: этот документ относит затраты на рекламу к расходам по обычным видам деятельности (п. 5 ПБУ 10/99). Рекламные расходы полностью признаются в том отчетном периоде, в котором их фактически произвели.

ДТ 44 – КТ 60 (76) – услуги сторонних организаций в области рекламы;

Учитывая эти расходы, следует принимать к сведению ряд моментов:

- Размещая рекламу в СМИ, нужно запросить у контрагента свидетельство о регистрации в качестве СМИ.

- Если СМИ не специализируется на рекламе, то размещенное в нем объявление должно сопровождаться пометкой «реклама» или «на правах рекламы» (ст. 16 закона от 13.03.2006 № 38-ФЗ «О рекламе»).

- Если объект, используемый для рекламы, соответствует критериям для отнесения к ОС по налоговому учету, то на затраты его стоимость относится через «механизм» амортизации. Это может быть, например, стационарный рекламный щит стоимостью свыше 100 тыс. руб., предназначенный для длительного использования более года.

Вся остальная реклама является нормируемым расходом и принимается в налоговом учете в размере 1% выручки за отчетный (налоговый) период, без учета НДС и акцизов.

В частности, среди нормируемых расходов НК РФ выделяет выдачу призов победителям розыгрышей, проводимых в рамках рекламных кампаний.

Выручка для нормирования и затраты учитываются нарастающим итогом (с начала года). Поэтому затраты, не признанные в первом отчетном периоде, можно учесть в дальнейшем, когда общий объем выручки даст возможность «вписать» их в норматив. Если выручки за налоговый период (год) недостаточно, чтобы учесть все нормируемые затраты, то их неиспользованный остаток на следующий год переносить нельзя.

Расходы на рекламу в налоговом учете при УСН

В данном случае, естественно, имеется в виду объект «Доходы минус расходы» , т.к. при использовании объекта «Доходы» налоговый учет затрат не имеет смысла.

Статья 346.16 НК РФ определяет, что расходы на рекламу «упрощенцы» признают в порядке, аналогичном налогу на прибыль. Т.е. они также разделяются на две категории: признаваемые в полном объеме и по нормативу 1% от выручки.

Здесь еще следует учитывать одну из особенностей УСН – признание доходов и расходов «по оплате», т.е. кассовым методом . Поэтому для учета рекламных расходов (как и любых других) «упрощенцу» необходимо не только оформить первичные документы, но и полностью рассчитаться с поставщиком.

При расчете 1% норматива для нормируемых расходов выручка также учитывается «по оплате», включая полученные авансы.

Вывод

Рекламные затраты в бухучете признаются в полном объеме в текущем периоде. В налоговом же учете эти расходы принимаются в зависимости от их категории – ненормируемые аналогично бухучету, а нормируемые – в пределах 1% от выручки.

Законы рынка диктуют необходимость рекламы для любого хозяйствующего субъекта – участника. Комплекс мер по продвижению продукции требует зачастую немалых расходов. Включение таких сумм в затраты представляется безусловно логичным с позиции хозяйствующего субъекта, но с позиции законодательства все не так просто. Отражение расходов на рекламу в учете выводит на первый план понятие нормирования затрат.

Какие расходы называются рекламными

ФЗ №38 от 13/03/06 г. определяет рекламу как информацию, цель которой – создать и поддерживать внимание, интерес к рекламируемому объекту. Форма распространения информационных данных может быть любой и предназначаться всем потенциальным покупателям, без ограничения.

- визуальные, акустические, комбинированные рекламные воздействия;

- информацию печатного, изобразительного характера, распространяемую с помощью радио и ТВ;

- внутреннюю (на территории магазина, фирмы) информацию и внешнюю;

- информацию, направленную на конкретного потребителя и на группы людей;

- информацию локальную и охватывающую определенные регионы, вплоть до международной.

Важно отметить, что основополагающим свойством рекламы является ее массовый характер. Причислить к рекламным расходам, например, раздачу деловым партнерам сувенирной продукции фирмы весьма рискованно, поскольку в данном случае адресат определен заранее.

- подлежащую распространению в соответствии с законом (например, о свойствах товара, составе, противопоказаниях к применению);

- отражаемую на вывеске магазина, организации (рабочие часы, адрес);

- экспортно-импортные данные, в том числе и об участниках коммерческой операции;

- дизайнерские решения при оформлении товарной упаковки.

Затраты, относимые к рекламным, подлежат бухгалтерскому (БУ) и налоговому учету (НУ). В целях НУ их разделяют на нормируемые и ненормируемые. Ненормируемые расходы рекламного характера включаются в расчет налога полностью, нормируемые – частично.

Нормирование рекламных расходов и налоговый учет

В указанной статье зафиксирован закрытый список расходов, в нормировании которых нет необходимости (п. 4 той же статьи). В полном объеме будут учитываться:

- расходы на рекламу в средствах массовой информации, в том числе в сети интернет: на создание и продвижение интернет-страницы товара, фирмы, рекламные ролики и пр.;

- расходы на наружную рекламу: рекламные уличные и внутренние конструкции, наглядную печатную рекламу (листовки, календари, плакаты);

- расходы на участие в выставочной деятельности, ярмарках (оплата участия, подготовка торгового места, рекламная бумажная продукция, уценка образцов товаров).

Иные расходы рекламного характера нужно нормировать. Норматив установлен в размере 1% от объема выручки от реализации. Учитывают не только продажу собственной продукции, но и товаров для перепродажи. Берутся в расчет и полученные имущественные права.

На заметку! При определении объема выручки акцизы, НДС исключаются из расчетов (письмо №03-03-01-04/1/310 Минфина от 07/06/05 г.).

Поскольку расчет объема нормируемых расходов связан с исчислением выручки по периоду, нарастающим итогам, показатели в течение года будут меняться. Поквартальный нарастающий итог массы выручки позволяет расходы, не отнесенные к нормируемым в предыдущем квартале, отнести к таковым в следующем.

Например, затраты на создание собственного сайта учитываются в целях НУ полностью как рекламные. Однако расходы, связанные с организацией торговли через указанный сайт, связаны с производством и продажей товара в целях НУ. При этом может иметь место и реклама как таковая.

Раздача флайеров на ярмарке (и соответствующие затраты) не нормируются, а раздача фирменных призов по результатам розыгрыша, устроенного для посетителей, относится к нормируемым рекламным затратам. Отнесение изготовления, раздачи буклетов, флайеров к категории ненормируемых затрат, наряду с брошюрами и каталогами, подтверждает и Минфин (в письме №03-03-06/1/42279 от 12/08/16 г. и ряде других, более ранних).

Список нормируемых расходов законодателем открыт, следовательно, фирма может относить на рекламу любые затраты с признаками рекламных, соответствующие ФЗ №38 вне зависимости, поименованы они в НК или нет. Подтверждение этого тезиса можно найти в практике судов (например, пост. ФАС МО №А40-54372/11-91-234 от 21/03/12 г.).

Общее правило – любые затраты должны иметь документальное подтверждение – справедливо и в случае расходов на рекламу. Подтверждением может служить сметная документация, документация, подтверждающая приобретение ТМЦ, справочная документация, при проведении рекламных компаний в СМИ.

При использовании метода начисления моментом признания может быть предъявление документов по сделке: акта, счета-фактуры либо последний день отчетного (налогового) периода (НК РФ, ст. 272).

Коммерческая деятельность в международном масштабе , очевидно, также включает в себя рекламные расходы, однако здесь есть одна особенность: международные договоры и соглашения могут не соответствовать полностью российским аналогичным нормам. В этом случае приоритетом выступает международный договор (НК РФ, ст. 7, документ Минфина №03-08-РЗ/9491 05/03/14 г., ряд других аналогичных) и его условия. Из сказанного следует, что в отдельных случаях нормируемые расходы на рекламу полностью включаются в расчеты по налогам, без применения норматива.

Бухгалтерский учет

Проводки могут быть такими:

- Дт 10 Кт 60 — покупка ТМЦ для использования в рекламных целях.

- Дт 44, 26 Кт 10 — списание рекламных затрат.

Как уже говорилось выше, в пределах года рекламные расходы можно учитывать не только в прошедшем отчетном периоде, но и в последующих. Это делается в случае, если в прошедшем периоде сумма была сверхнормативной, а в последующем объем выручки позволил «вписаться» в норматив затрат.

Следует, таким образом, отразить временные разницы – отложенный налоговый актив:

- Дт 09 Кт 68 — признан ОНА, рассчитанный по сумме свехнормативных расходов на рекламу.

- Дт 68 Кт 09 — списан ОНА в следующем периоде.

Итоги

- Рекламные расходы в целях НУ подразделяются на нормируемые и ненормируемые. Список ненормируемых затрат закрыт, а нормируемых – открытый. Последнее означает, что к нормируемым затратам на рекламу могут быть отнесены любые расходы, соответствующие ФЗ и имеющие признак рекламных.

- Нормирование затрат в целях НУ производится от объема доходов за период, в размере 1%. В связи с увеличением выручки в течение года, объем нормируемых рекламных затрат может изменяться. Остаток, не включенный в затраты в текущем году, на следующий год перенести невозможно.

- Затраты рекламного характера в целях БУ не нормируются. Учет ведется на счетах 44, 26 и других аналогичных, в соответствии с учетной политикой фирмы.

- рекламой признается информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке;

- объектом рекламирования считается товар, средство его индивидуализации, изготовитель или продавец товара, результаты интеллектуальной деятельности либо мероприятие (в том числе спортивное соревнование, концерт, конкурс, фестиваль, основанные на риске игры, пари), на привлечение внимания к которым направлена реклама;

- товаром является продукт деятельности (в том числе работа, услуга), предназначенный для продажи, обмена или иного введения в оборот.

Условия признания расходов в целях налогообложения прибыли:

Произведенные расходы можно учесть в целях налогообложения прибыли, если они:

- обоснованы (т.е. экономически оправданы);

- документально подтверждены;

- произведены для осуществления деятельности, направленной на получение дохода;

- не упомянуты явно в статье 270 НК РФ, содержащей перечень расходов, не учитываемых при налогообложении.

Эти требования к расходам закреплены в ст. 252 НК РФ. И именно они являются основным источником споров между налогоплательщиками и налоговыми органами.

Ненормируемые расходы – это:

- расходы на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению) и телекоммуникационные сети;

- расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

- расходы на участие в выставках, ярмарках, экспозициях;

- расходы на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов;

- расходы на изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания, и (или) о самой организации;

- расходы на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Нормируемые расходы для налогового учета принимаются в размере, не превышающем 1% выручки от реализации без НДС. Об этом сказано в главе 25 НК РФ «Налог на прибыль организаций» в статье 264 п. 4.

Нормируемые расходы – это:

- расходы налогоплательщика на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний;

- расходы на иные виды рекламы, не указанные выше.

Сумма фактических расходов сверх норм образует постоянную разницу при расчете налога на прибыль и в бухгалтерском учете отражается как постоянное налоговое обязательство (для организаций, применяющих ПБУ/18).

Расчет норматива необходимо выполнять после каждого отчетного периода, а именно за 1 квартал, 1 полугодие, 9 месяцев, год. Расчет производится нарастающим итогом.

Расходы сверх норм, не принятые в отчетном периоде, но попадающие в норматив в следующем отчетном периоде принимаются в налоговом учете.

Важно помнить об НДС – по нормируемым расходам НДС с суммы превышения 1% от выручки от реализации без НДС не подлежит вычету.

Рассмотрим отдельно некоторые виды ненормируемых расходов и встречающуюся в документах терминологию:

Пиларсы – отдельно стоящие трех- или двухсторонние конструкции с внутренней подсветкой.

Роллерные дисплеи – световые короба с автоматической сменой изображений.

Фризы – металлоконструкции, представляющие собой декоративные композиции в виде горизонтальной полосы или ленты

Интернет - глобальная компьютерная сеть, дающая доступ к емким специализированным информационным серверам и обеспечивающая электронную почту. Доступ в Интернет и сервис обеспечивается провайдерами. В бухгалтерской литературе часто интернет называют информационно-телекоммуникационными сетями общего пользования.

Баннер - это активная картинка, статическая или мультипликационная, показываемая пользователю сайта

Фризы – это «замирания» в каких – либо положениях на несколько секунд.

Буклеты и лифлеты - это листы различного формата, имеющие от одного до трех сгибов

Листовки - это листы различного формата

Флайерсы (флаеры) - это листовки, которые информируют о проведении какой- либо акции, либо предоставляют скидку на товар, услугу.

Участие в выставках, ярмарках, экспозициях

К расходам на участие в выставках, ярмарках, экспозициях относятся: расходы на командировки сотрудников, аренда выставочных помещений, торговых мест на ярмарке, аренда оборудования, транспортные расходы на перевозку выставочных материалов, изготовление стендов, образцы товаров.

См. письма МНС России от 24.03.2003 N 02-5-11/73-К342, от 27.03.2003 N 02-5-11/90-Л035 и от 12.08.2003 N 02-5-10/90-АВ017, письмо Управления МНС по г. Москве от 15 декабря 2003 г. N 23-10/4/69784, Письмо УФНС по г. Москве от 1 июня 2005 г. N 20-12/38745.

спонсор - лицо, предоставившее средства либо обеспечившее предоставление средств для организации и (или) проведения спортивного, культурного или любого иного мероприятия, создания и (или) трансляции теле- или радиопередачи либо создания и (или) использования иного результата творческой деятельности;

См. письма Минфина России от 26.01.2006 N 03-03-04/2/15, от 27.06.2007 N 03-03-06/1/418, от 31.01.2006 N 03-03-04/1/66, от 05.09.2006 N 03-03-04/2/201

Оформление витрин, выставок-продаж, комнат-образцов, демонстрационных залов

К расходам на оформление витрин, выставок-продаж, комнат-образцов, демонстрационных залов относятся: расходы на изготовление стендов, стоимость образцов товаров. См. Письмо Минфина России от 08.09.2004 N 03-03-01-04/1/31. Стоимость ПОС - материалов также относится к этому виду расходов. Это могут быть: шелфтокеры, вобблеры, мобайлы, диспенсеры, топперы, ценники, постеры, фриджи.

ПОС – материалы (англ. «POS – Point of Sale Materials») – материалы, предназначенные для поддержки розничной торговли и размещенные непосредственно в местах продаж

Топпер – прямоугольный или фигурный лист кашированного переплетного картона, крепящийся наверх какой-либо конструкции

Постер – плакат, наклеенный на жесткое основание с ножкой. Обычно выставляется сверху на стеллажах с товарами или прямо на пол.

Большой вопрос возникает по основным средствам и материалам, закупленным в процессе проведения РИМ. В данном случае должны помочь сотрудники отдела маркетинга и руководство компании – необходимо определить, будет ли компания использовать данные ОС и материалы в дальнейшем, или они будут списаны сразу после проведения РИМ. Решение руководства оформляется внутренним приказом.

Соответственно, учесть подобные расходы в целях налогообложения прибыли можно только по подп. 49 п. 1 ст. 264 НК РФ (прочие расходы), доказав их соответствие критериям статьи 252 НК РФ.

Так, например, организации оптовой торговли зачастую финансируют полностью (или частично) затраты розничных торговых организаций на издание каталогов (брошюр, листовок), содержащих информацию о реализуемых товарах с указанием реквизитов (адреса торговых точек, телефоны и т.д.) этих розничных торговых организаций.

Вывески и указатели необходимы организации, чтобы информировать потенциальных потребителей о своем местонахождении. Следовательно, расходы на изготовление вывесок соответствуют критериям п. 1 ст. 252 НК РФ, и их можно отнести к числу расходов, уменьшающих налоговую базу, например по подп. 49 п. 1 ст. 264 НК РФ (другие расходы, связанные с производством и (или) реализацией).

Таким образом, точная классификация расходов помогает бухгалтеру правильно вести налоговый и бухгалтерский учет, избежать пеней и штрафов при налоговой проверке.

Любовь Потемкина, эксперт-методолог

Аутсорсинговое подразделение BDO